※本ページにはプロモーションが含まれています

三井住友カード ビジネスオーナーズは、年会費・発行手数料が安価な法人カードです。追加カードを18枚まで発行できるため、中小規模企業であれば十分な運用が可能です。

しかし、良い面だけでなく、悪い面を把握したいとお考えの方が多いのではないでしょうか。

本記事では、三井住友カード ビジネスオーナーズの評判・口コミを紹介します。基本情報や機能から見えてくるメリット・デメリットもまとめていますので、ぜひご参考ください。

三井住友カード ビジネスオーナーズのカード概要

| カード名 | 三井住友カード ビジネスオーナーズ | |

| カード種別 | 一般カード | ゴールドカード |

| 申し込み資格 | 満18歳以上の法人代表者・個人事業主 ※高校生は除く | |

| 年会費(税込) | 無料 | 5,500円 ※年間100万円のご利用で翌年以降の年会費永年無料 |

| 追加カード年会費(税込) | 無料 | |

| 追加カード発行手数料(税込) | 記載なし | |

| 追加カードの発行上限数 | 18枚 | |

| ETCカード年会費(税込) | 無料 ※入会翌年度以降、前年度の利用がない場合は550円 | |

| 国際ブランド | Visa・MasterCard | |

| カード利用枠 | ~500万円 | |

| 基本還元率 | 0.5% | |

| 還元方法 | Vポイント | |

| 付帯保険 | 国内ショッピング保険:なし 海外ショッピング保険:なし 国内旅行傷害:なし 海外旅行傷害:最高2,000万円 | 国内ショッピング保険:最高300万円 海外ショッピング保険:最高300万円 国内旅行傷害:最高2,000万円 海外旅行傷害:最高2,000万円 |

| 付帯特典 | 条件達成で、対象となる利用分のポイントが最大1.5% ビジネスサポートサービス 福利厚生代行サービス | 一般カードの特典+ 空港ラウンジ無料サービス |

| 発行スピード | 約1週間 | |

| 必要書類 | 代表者の本人確認書類 | |

三井住友カード ビジネスオーナーズには、一般カードとゴールドカードの2種類があります。

一般カードは、年会費無料で利用できる点が魅力です。また、付帯保険には、海外旅行傷害保険として最高2,000万円が、付帯特典にはビジネスサポートサービスや福利厚生代行サービスがあります。

一方、三井住友カード ビジネスオーナーズのゴールドカードは、5,500円の年会費がかかります。ただし、年間100万円の利用で翌年以降の年会費が永年無料になる点が特徴です。一度でも年間100万円を利用すれば、その後は年会費がかからない仕組みです。付帯保険・特典は一般カードよりも充実しており、手厚いサポートが受けられます。

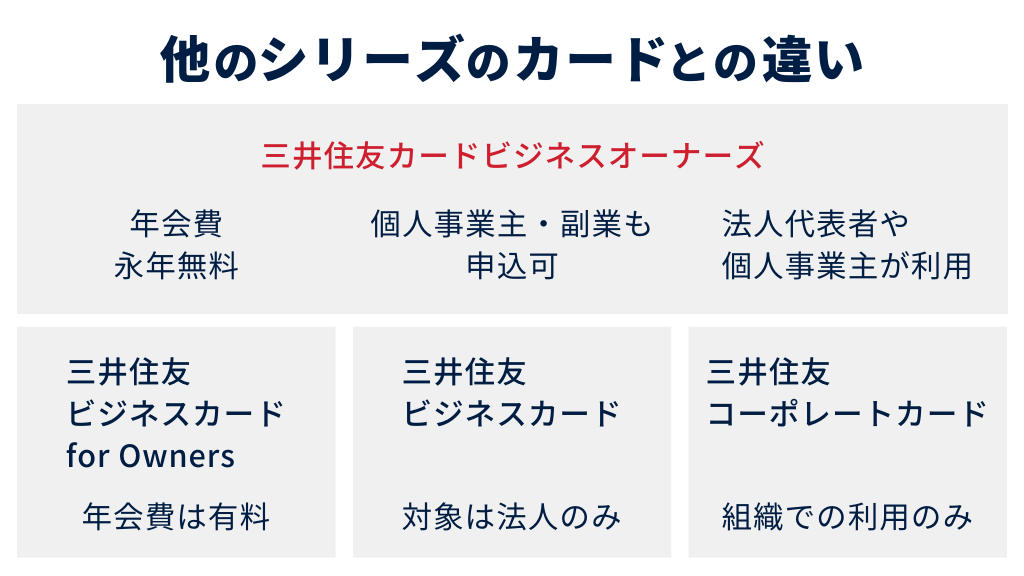

他のシリーズのカードとの違い

三井住友カード株式会社は、三井住友カード ビジネスオーナーズのほかに、以下3種類のビジネスカードを提供しています。ここでは、具体的な違いを紹介します。

- 三井住友ビジネスカード for Owners

- 三井住友ビジネスカード

- 三井住友コーポレートカード

なお、本章で比較の対象にしているのは、一般クラスのカードです。

三井住友ビジネスカード for Owners

「三井住友カード ビジネスオーナーズ」と「三井住友ビジネスカード for Owners」は、どちらも法人代表者や個人事業主向けのビジネスカードですが、年会費や利用可能枠などに明確な違いがあります。以下の表に、主な違いをまとめています。

| 項目 | 三井住友カード ビジネスオーナーズ(一般) | 三井住友ビジネスカード for Owners(クラシック) |

| 年会費(本会員) | 永年無料 | 1,375円(インターネット入会で初年度無料) |

| 年会費(従業員) | 永年無料 | 1名につき440円 |

| 申し込み対象 | 満18歳以上の法人代表者・個人事業主(副業・フリーランス含む) | 満18歳以上の法人代表者・個人事業主 |

| 利用可能枠 | 最大500万円 | 最大150万円 |

| 基本還元率 | 0.5% | 0.5% |

| 発行スピード | 約1週間 | 約1週間 |

| 付帯保険 | 国内ショッピング保険:なし 海外ショッピング保険:なし 国内旅行傷害:なし 海外旅行傷害:最高2,000万円 | 国内ショッピング保険:なし 海外ショッピング保険:最高100万円 国内旅行傷害:なし 海外旅行傷害:最高2,000万円 |

| 付帯特典 | 条件達成で、対象となる利用分のポイントが最大1.5% ビジネスサポートサービス 福利厚生代行サービス | 対象のコンビニ・飲食店で最大7%還元 条件達成でセブン‐イレブン最大10%還元 ユニバーサル・スタジオ・ジャパンでのタッチ決済で最大7%還元 福利厚生代行サービス |

三井住友カード ビジネスオーナーズは、年会費が永年無料で、登記簿謄本や決算書の提出が不要なため、開業間もない法人や個人事業主でも利用しやすいカードです。一方、ビジネスカード for Ownersは、1,375円の年会費が発生します。

その分、付帯保険・特典がより手厚くなっています。コストを抑えて手軽に使いたいなら三井住友カード ビジネスオーナーズが、付帯サービスを重視するなら三井住友ビジネスカード for Ownersがおすすめです。

三井住友ビジネスカード

「三井住友カード ビジネスオーナーズ」と「三井住友ビジネスカード」は、それぞれ以下のような違いがあります。

| 項目 | 三井住友カード ビジネスオーナーズ(一般) | 三井住友ビジネスカード(クラシック) |

| 年会費(本会員) | 永年無料 | 1,375円 ※インターネット入会で初年度無料 |

| 年会費(従業員) | 永年無料 | 1名につき440円 |

| 申し込み対象 | 満18歳以上の法人代表者・個人事業主(副業・フリーランス含む) | 法人のみを対象(カード使用者は20名以下が目安) |

| 利用可能枠 | 最大500万円 | 最大500万円 |

| 基本還元率 | 0.5% | 0.5% |

| 発行スピード | 約1週間 | 約1週間 |

| 付帯保険 | 国内ショッピング保険:なし 海外ショッピング保険:なし 国内旅行傷害:なし 海外旅行傷害:最高2,000万円 | 国内ショッピング保険:なし 海外ショッピング保険:最高100万円 国内旅行傷害:なし 海外旅行傷害:最高2,000万円 |

| 付帯特典 | 条件達成で、対象となる利用分のポイントが最大1.5% ビジネスサポートサービス 福利厚生代行サービス | 経費精算システムへの連携 ビジネスパーチェシングカード年会費無料 JR東海エクスプレス予約サービス ビジネスサポートサービス 福利厚生代行サービス |

主な違いとして、三井住友カード ビジネスオーナーズは個人事業主や副業・フリーランスでも申し込みが可能であるのに対し、三井住友ビジネスカードは法人のみを対象としている点です。前者は年会費が無料ですが、後者は1,375円の年会費がかかります。

付帯サービスを比較すると、三井住友ビジネスカードのほうが充実している傾向にあります。

三井住友コーポレートカード

以下では、「三井住友カード ビジネスオーナーズ」と「三井住友コーポレートカード」の基本情報を比較しています。

| 項目 | 三井住友カード ビジネスオーナーズ(一般) | 三井住友コーポレートカード(クラシック) |

| 年会費(本会員) | 永年無料 | 1,375円 |

| 年会費(従業員) | 永年無料 | 1名につき440円 ※上限:33,000円 |

| 申し込み対象 | 満18歳以上の法人代表者・個人事業主(副業・フリーランス含む) | 大企業向け(カード使用者は20名以上が目安) |

| 利用可能枠 | 最大500万円 | 最大500万円 |

| 基本還元率 | 0.5% | 0.5% |

| 発行スピード | 約1週間 | 約1週間 |

| 付帯保険 | 国内ショッピング保険:なし 海外ショッピング保険:なし 国内旅行傷害:なし 海外旅行傷害:最高2,000万円 | 国内ショッピング保険:なし 海外ショッピング保険:なし 国内旅行傷害:なし 海外旅行傷害:なし |

| 付帯特典 | 条件達成で、対象となる利用分のポイントが最大1.5% ビジネスサポートサービス 福利厚生代行サービス | 経費精算システムへの連携 CO2可視化サービス 法人カード管理者Web BtoB売掛金回収スキーム クライムマネジメント保険プログラム カード明細メール配信サービス |

三井住友カード ビジネスオーナーズと三井住友コーポレートカードの一番の違いは、法人カードの運用方法です。前者は、法人代表者や個人事業主が利用することを想定したカードなのに対し、後者は組織的な利用を想定しています。

そのため、三井住友コーポレートカードの申し込み対象には「大企業向け(カード使用者は20名以上が目安)」との記載があります。なお、三井住友コーポレートカードは付帯保険がない代わりに、事業に役立つ付帯サービスが充実しています。

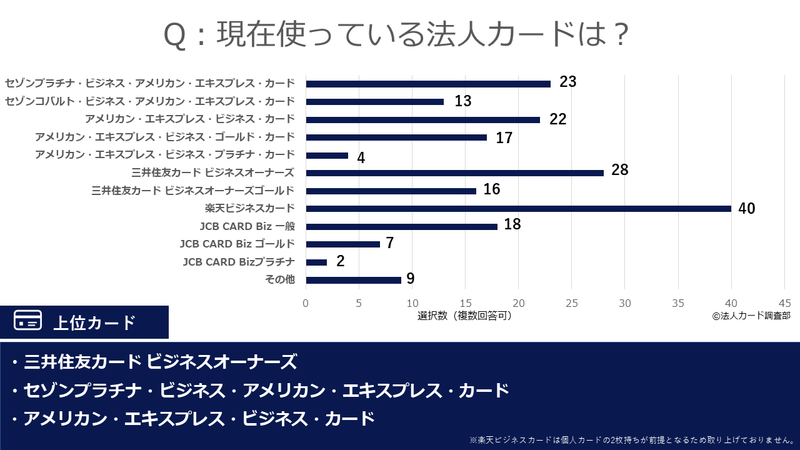

三井住友カード ビジネスオーナーズの保有者割合

株式会社ナレッジソサエティの調査によると、三井住友カードビジネスオーナーズの保有数は以下のとおりでした。

- 1位:楽天ビジネスカード:40票

- 2位:三井住友カードビジネスオーナーズ:28票

- 3位:セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード:23票

三井住友カードビジネスオーナーズは、楽天ビジネスカードに次ぐ2位の結果です。本調査では、一般カード・ゴールドカードの識別がありませんが、コストを考慮すると一般カードの保有率が高いと考えられます。

三井住友カードビジネスオーナーズの発行数が多い背景には、追加カードを年会費無料で発行でき、組織利用に適している点があると考えられます。1位の楽天ビジネスカードは、追加カードを発行できない楽天プラチナカードの付随カードです。

楽天ビジネスカードは追加カードを発行できないため、従業員向けに発行できるカードでいえば、三井住友カードビジネスオーナーズが最も保有率が高いカードといえます。

このことから、組織的な運用を低コストで実現できる点が、三井住友カードビジネスオーナーズが評価されるポイントと考えられます。

三井住友カード ビジネスオーナーズのメリット

ここでは、三井住友カードビジネスオーナーズのメリットを紹介します。サービス内容・機能を考慮すると、以下3点がメリットと考えられます。

- 個人カードとの2枚持ちでポイント還元率が高くなる

- 年会費永年無料で持つことができる

- 利用枠の上限が~500万円と高額

個人カードとの2枚持ちでポイント還元率が高くなる

三井住友カードビジネスオーナーズの主なメリットは、個人カードとの2枚持ちでポイント還元率が高くなる点です。ただし、基本還元率は0.5%と一般的な水準です。

個人カードと法人カードを2枚持ちすることで、加盟店での還元率が最大1.5%に増加します。たとえば、毎月の支払額が10,000円の場合、通常の0.5%還元では50ポイントの獲得となります。

一方で、個人カードと法人カードの2枚持ちをすることで、150ポイントを獲得できる計算です。通常の3倍の還元が受けられるため、経費削減につながりやすい点が魅力です。

年会費永年無料で持つことができる

三井住友カードビジネスオーナーズは、一般カードはもちろん、条件達成でゴールドカードも年会費が永年無料で利用できます。

年会費は、一般カード・ゴールドカードでそれぞれ以下のとおりです。

| カード種別 | 一般カード | ゴールドカード |

| 年会費(税込) | 無料 | 5,500円 ※年間100万円の利用で翌年以降の年会費永年無料 |

特筆すべきは、年間100万円の利用でゴールドカードの年会費が永年無料になる点です。三井住友カードビジネスオーナーズのゴールドカードには、付帯保険をはじめ空港ラウンジなどの付帯特典もあります。

こうした付帯保険・特典を、永年無料で利用できるのは大きな魅力です。もちろん、年間利用額100万円を達成する必要はありますが、この条件を達成できる法人ならメリットが大きいといえます。

利用枠の上限が~500万円と高額

三井住友カードビジネスオーナーズの利用枠は〜500万円と高額に設定されています。中小規模の企業であれば、事業の仕入れや接待費、広告費などにも活用できるでしょう。

一部の法人カードは、利用枠の上限が~300万円などと少ないことがあるので、利用の度に入金・利用枠の増加申請が必要です。三井住友カードビジネスオーナーズなら、初めから利用枠を多く確保できる可能性があるため、上記の手間を省けます。

三井住友カード ビジネスオーナーズのデメリット

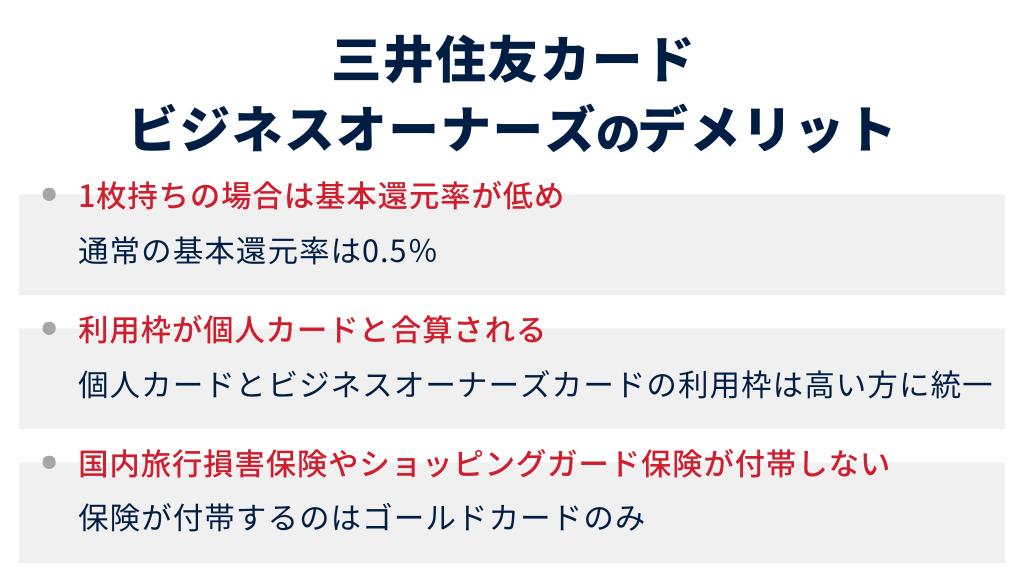

一方で、三井住友カードビジネスオーナーズの利用では、以下のデメリットに注意が必要です。

- 1枚持ちの場合は基本還元率が低め

- 利用枠が個人カードと合算される

- 国内旅行損害保険やショッピングガード保険が付帯しない(一般カードのみ)

1枚持ちの場合は基本還元率が低め

前述のメリットに付随して、三井住友カードビジネスオーナーズを1枚持ちする場合は、基本還元率が0.5%と低い点がデメリットです。基本還元率が最大1.5%に増加するのは、あくまで個人カードとの2枚持ちに限定されます。

現状もしくは将来的に、個人向けの対象カードを発行しない場合は、還元率増加の恩恵を受けられない点に注意が必要です。

どのカードが還元率アップの対象になるのかを知りたい方は、以下の参考記事をご確認ください。

参考:対象のご利用でポイント最大1.5%還元!|クレジットカードの三井住友VISAカード

利用枠が個人カードと合算される

三井住友カード ビジネスオーナーズを個人向けカードと一緒に保有する場合、利用枠が合算される点に注意が必要です。

たとえば、個人カードの利用枠が100万円で、三井住友カード ビジネスオーナーズの利用枠が200万円の場合、合計の利用枠は200万円となります。これは、個人カードとビジネスオーナーズカードの利用枠が合算され、高い方に統一されるためです。

三井住友カード ビジネスオーナーズの利用枠は最大500万円と高額ですが、個人カードとビジネスカードの利用可能額が共有されることで、実質的には少なくなる恐れがあります。特に、高額な経費を計上する予定がある場合、個人利用分が影響を及ぼす可能性があるため、注意が必要です。

国内旅行損害保険やショッピングガード保険が付帯しない(一般カードのみ)

三井住友カード ビジネスオーナーズの一般カードに、国内旅行傷害保険やショッピング保険が付帯しない点はデメリットです。海外旅行傷害保険には最高2,000万円が設けられていますが、国内旅行には一切の保険がありません。

国内出張中の事故やケガなどに対する補償が受けられないため、必要に応じて別途保険の加入を検討する必要があります。また、ショッピングガード保険も対象外のため、カード決済で購入した商品が破損・盗難などの被害に遭っても補償が受けられません。高額な備品や機材を購入する際には、細心の注意が必要です。

ただし、ゴールドカードであれば、これらの保険が受けられます。具体的には以下のとおりです。

| カード名 | 三井住友カード ビジネスオーナーズ(ゴールド) |

| 年会費(税込) | 5,500円 ※年間100万円のご利用で翌年以降の年会費永年無料 |

| 付帯保険 | 国内ショッピング保険:最高300万円 海外ショッピング保険:最高300万円 国内旅行傷害:最高2,000万円 海外旅行傷害:最高2,000万円 |

出張や高額な備品・機材の購入機会が多い場合には、三井住友カード ビジネスオーナーズのゴールドカードを利用するのがおすすめです。

三井住友カード ビジネスオーナーズの良い評判

大手レビューサイトを確認すると、三井住友カード ビジネスオーナーズの良い評判として、以下の意見が多く見られました。

- 年会費が永年無料

- 高い利用可能枠

- ポイント還元率の高さ

- ナンバーレスカードによるセキュリティの高さ

- 申し込み手続きの簡便さ

一部前述の内容と重複していますが、基本的には高い評価を得ていました。特に、ナンバーレスカードによるセキュリティの高さや申し込み手続きの簡便さは、利用者にとって大きなメリットといえます。

近年、ナンバーレスカードが普及してきたため、三井住友カード ビジネスオーナーズならではのメリットとは

いえませんが、申し込み手続きの簡便さは特筆すべき点です。

同カードの発行会社は、法人ではなく、代表者個人の与信情報を評価する傾向にあります。その証拠に、必要書類は法人代表の本人確認書類のみです。

決算書や登記事項証明書を用意する必要がないため、比較的スムーズに申し込み手続きを完結できるようです。

三井住友カード ビジネスオーナーズの悪い評判

一方、三井住友カード ビジネスオーナーズの悪い評判には、以下の意見がありました。

- 問い合わせ対応の遅延

- ポイント還元率の低さ

- 国内旅行傷害保険の未付帯

- ショッピングガード保険の未付帯

- 利用枠の制限

懸念として、カスタマーサポートへの電話がつながりにくい点が指摘されていました。特に、引き落とし口座の変更時にエラーが発生し、問い合わせを試みたものの、電話がつながらなかったという報告があります。

また、 基本還元率が0.5%のため、これを低いと指摘する声も見られました。一部の法人カードでは0.8〜1%を設定しているため、これらと比較すると還元率は低いと言えます。

ただし、個人カードとの2枚持ちで1.5%還元になるほか、条件達成で年会費無料のゴールドカードもあります。総合的なコスト・還元率を考慮すると、それほど悪条件ではないと考えられます。

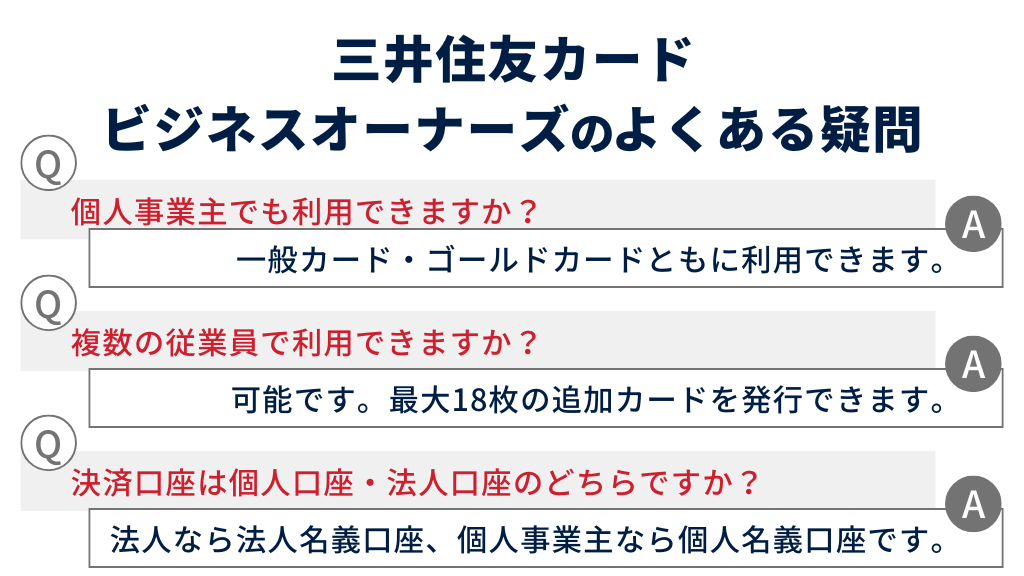

三井住友カード ビジネスオーナーズでよくある疑問

ここでは、三井住友カード ビジネスオーナーズに関するよくある質問と、その回答を紹介します。

個人事業主でも利用できますか?

三井住友カード ビジネスオーナーズは、一般カード・ゴールドカードともに個人事業主でも利用できます。これは、申し込み対象者に「満18歳以上の法人代表者・個人事業主※高校生は除く」との記載があるためです。

ただし、条文通り高校生は利用できないため、注意が必要です。

複数の従業員で利用できますか?

三井住友カード ビジネスオーナーズは、複数の従業員でも利用できます。具体的には、最大18枚の追加カードを発行できます。

つまり、メインカード1枚+追加カード18枚の計19枚まで発行できます。中小規模事業者であれば、担当者・部門ごとに追加カードを発行することで、経理業務を効率化できるでしょう。

決済口座は個人口座・法人口座のどちらですか?

三井住友カード ビジネスオーナーズの決済口座は、「法人名義口座 ・ 個人名義口座」となっています。基本的に、法人であれば、法人名義口座を、個人事業主であれば、個人名義口座を設定する形となります。

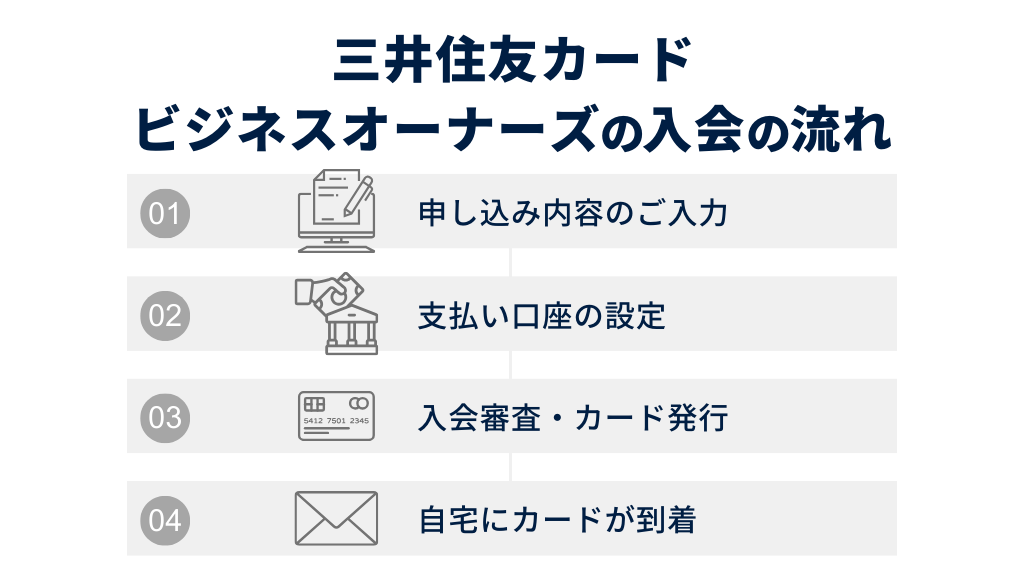

三井住友カード ビジネスオーナーズに入会するまでの流れ

三井住友カード ビジネスオーナーズに入会するまでの流れは、主に以下の4ステップです。

- 申し込み内容のご入力

- 支払い口座の設定

- 入会審査・カード発行

- 自宅にカードが到着

まず、公式サイトの申し込みフォームに必要事項を入力します。パートナー会員を同時に申し込む場合は、パートナー予定者本人による規約同意と情報入力が必要です。

次に、インターネット上で支払い口座の設定を行います。個人口座は多くの金融機関が対応していますが、屋号付き口座・法人口座の場合は三井住友銀行のみの対応です。

なお、インターネット設定に対応していない金融機関を利用する場合は、書面での手続きが必要となり、1ヵ月程度かかることがあります。口座設定後、入会審査が行われ、問題がなければカードが発行されます。

カード発行後、登録住所にカードが届きます。ここまでの所要期間は約1週間が目安です。初期設定をしたのち、三井住友カード ビジネスオーナーズの利用を開始できます。

まとめ

本記事では、三井住友カード ビジネスオーナーズの評判・口コミを紹介しました。同カードは、条件を達成すればゴールドカードを年会費永年無料で利用できたり、個人カードとの併用で還元率が上がったりする点がメリットです。

しかし、法人カードのみで利用すると、基本還元率が0.5%と低い点がデメリットです。自社の目的にあった法人カードをお探しの方は、本記事をご参考にしていただき、カードの発行可否を判断してみてください。

この記事の投稿者

バーチャルオフィス1編集部

東京都渋谷区道玄坂、千代田区神田神保町、広島市中区大手町にあるバーチャルオフィス1です。

月額880円で法人登記・週1回の郵便転送・郵便物の来館引取ができる起業家やフリーランスのためのバーチャルオフィスを提供しています。

翌年以降の基本料金が最大無料になる割引制度もございます。

■店舗一覧

バーチャルオフィス1渋谷店

東京都渋谷区道玄坂1-16-6 二葉ビル8B

バーチャルオフィス1神保町店

東京都千代田区神田神保町2-10-31 IWビル1F

バーチャルオフィス1広島店

広島県広島市中区大手町1-1-20

相生橋ビル7階 A号室