※本ページにはプロモーションが含まれています

UCプラチナカードを検討しているものの、具体的なメリットがわからず迷っていませんか?プラチナカードならではの特典を活用できれば、年会費以上の価値を得られます。

本記事では、UCプラチナカードの基本情報をまとめたうえで、評判からわかるメリット・デメリットを紹介します。利用がおすすめな方の特徴と、審査難易度についても解説しているので、ぜひご参照ください。

UCプラチナカードの基本情報

UCプラチナカードは、充実した特典と補償をバランス良く備えたVisaブランドのクレジットカードです。カードの利点を詳しく見る前に、UCプラチナカードの基本情報を確認しましょう。

| 項目 | 内容 |

| 申し込み資格 | 安定した収入があり、社会的信用を有する連絡可能な方(学生・未成年を除く) |

| 年会費 | ・本会員:16,500円 ・家族カード:3,300円 |

| 追加カード年会費 | ・家族カード:3,300円 ・ETCカード:無料 |

| 追加カードの発行上限数 | ー |

| ETCカード年会費 | 無料 |

| 国際ブランド | Visa |

| カード利用枠 | 最大700万円 |

| 基本還元率 | 1.0% ※1,000円につきUCポイント2ポイント ※UCポイントは1ポイントあたり約5円相当 |

| 還元方法 | UCポイント |

| 付帯保険 | ・海外旅行傷害保険:最高1億円(利用付帯) ・国内旅行傷害保険:最高5,000万円(利用付帯) ・ショッピング補償保険:年間最大300万円 ・通信端末修理費用保険:年間最大3万円 ・家電補償:最大20万円 |

| 付帯特典 | ・コンシェルジュサービス ・グルメクーポン ・空港ラウンジサービス(プライオリティ・パス年6回まで無料)など |

| 発行スピード | 最短5日 |

UCプラチナカードの申し込み対象は、個人や個人事業主、法人のいずれかです。学生・未成年を除き、安定した収入と社会的信用があり、連絡可能な方が条件と記載されています。

年会費は16,500円(税込)とプラチナカードとしては安く、基本となるポイント還元率は1.0%と高めです。特に注目すべきは、世界1,300ヶ所以上の空港ラウンジを利用できる「プライオリティ・パス」が、年間6回まで無料になる点です。プライオリティ・パスは、世界1,300ヶ所の空港ラウンジを利用できる会員サービスで、海外によく行く方に向いています。

また、最高1億円の海外旅行傷害保険や、スマートフォンの修理費用を補償する保険も付帯します。年会費とサービスのバランスに優れているため、旅行や日常生活における安心感も高まる一枚です。

UCプラチナカードのメリット・良い評判

UCプラチナカードは、一般的なプラチナカードのイメージを覆す手頃な年会費でありながら、それを上回る豊富なメリットが数多く備わっています。

ここでは、UCプラチナカードが持つ具体的なメリットと、利用者からの良い評判を詳しく解説していきます。

- プラチナカードでありながら年会費が1万円代と安い

- ボーナス・特典が充実しておりポイントを貯めやすい

- 100以上の豊富な優待特典を利用できる

- 独自の付帯保険も多く、内容が充実している

- サポートが手厚いコンシェルジュサービスを利用できる

プラチナカードでありながら年会費が1万円代と安い

UCプラチナカードの大きなメリットは、プラチナカードでありながら年会費が16,500円(税込)と、比較的安い点です。多くのプラチナカードの年会費は2万円から5万円以上が相場であり、それらのカードと比較すると利用しやすい価格帯と言えます。

この年会費の安さに関する評判は良く、コストを抑えながらプラチナカードならではのステータスと、充実したサービスを利用したい方にとって魅力的です。

上記の評判・口コミのように、プラチナカードでありながら、年会費16,500円(税込)は安いという内容はいくつかありました。

加えて、家族カードも1枚3,300円(税込)で発行できます。低コストで利用できるため、プラチナカードを初めて持つ方でも気軽に試せます。

ボーナス・特典が充実しておりポイントを貯めやすい

UCプラチナカードは、通常のポイント還元率が1.0%と高い水準です。1,000円ごとに2ポイントが還元され、1ポイントあたり約5円相当のため、実質還元率が1.0%となります。

また、UCポイントが効率的に貯まるボーナスや特典が充実している点も利用者から良い評判を得ています。

ポイントを貯めやすい理由は、年間の利用状況に応じて付与される2種類のボーナスポイント制度や、特定の加盟店での支払いで還元率が大幅に上がる特典が用意されているためです。

これらのボーナス・特典を活用することで、実質的な還元率は1.0%を大きく上回ります。ここでは、2種類のボーナスポイント制度と、7.0%還元になる特定加盟店の詳細を紹介します。

2種類のボーナスポイント:1年で最大61,250円分のポイント還元

UCプラチナカードには、通常ポイントとは別に「シーズナルギフト」と「年間利用ボーナス」という2種類のボーナスポイント制度があります。この2つを組み合わせると、年間最大61,250円相当のUCポイントが還元されます。

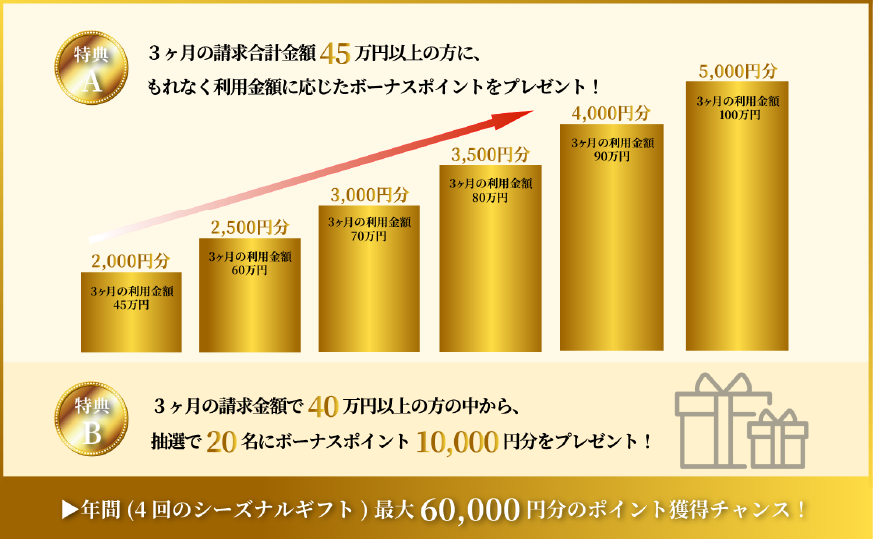

シーズナルギフトとは、以下のとおり3ヶ月間のショッピング利用金額に応じて、UCポイントがプレゼントされるものです。

出典:UCカードプラチナカード 公式サイト

たとえば、3ヶ月で70万円利用すると、3,000円分のポイントを受け取れます(特典A)。また、特典Aとは別に、3ヶ月で40万円利用すると、抽選で10,000円分のポイントを受け取れる特典Bもあります。特典A・Bは3ヶ月に1度付与されるため、1年で計4回の最大60,000円分が還元される仕組みです。

年間利用ボーナスでは、毎年2月〜翌年1月のポイント獲得期間中に下記2つの条件を満たすと、合計1,250円分が付与される特典です。

- 年間10ヶ月以上カードを利用:500円分

- 合計1,000ポイント(請求額50万円相当)以上獲得:750円分

以下では、年間利用額ごとに2種類のボーナスポイントの合計還元額をシミュレーションしています。

| 年間利用額 | シーズナルギフト (特典A) | シーズナルギフト (特典B) | 年間利用ボーナス | 合計還元額 |

| 180万円 | 8,000円分 ※3ヶ月利用金額45万を4回達成する場合(2,000円×4回) | 40,000円分 ※年に最大4回抽選する場合 | 1,250円分 | 49,250円分 |

| 300万円 | 12,000円分 ※3ヶ月利用金額70万を4回達成する場合(3,000円×4回) | 40,000円分 ※年に最大4回抽選する場合 | 1,250円分 | 53,250円分 |

| 400万円 | 20,000円分 ※3ヶ月利用金額100万を4回達成する場合(5,000円×4回) | 40,000円分 ※年に最大4回抽選する場合 | 1,250円分 | 61,250円分 |

ボーナスポイントを活用することで、年会費16,500円を上回る還元を受けられる場合があります。特典Bの抽選を含まず、特典Aと年間利用ボーナスだけで計算すると、以下の利用額が分岐点です。

年間利用額:345万円の場合

- 3ヶ月利用額45万円を1回:2,000円分還元

- 3ヶ月利用額100万円を3回:15,000円分還元(5,000円分×3回)

- 年間利用ボーナス:1,250円分

- 合計:18,250円分還元

ポイントを効率よく貯めたい方におすすめのカードと言えます。

航空券の購入でポイントアップ:還元率が14倍(7.0%)

出典:UCカードプラチナカード 公式サイト

対象航空会社の公式サイトや空港カウンターなどで航空券を購入すると、UCポイントが14倍(還元率7.0%)になる特典もあります。JAL(日本航空)やANA(全日空)だけでなく、スカイマークやオリエンタルエアブリッジも対象となるため、出張や旅行で飛行機をよく利用する方にはメリットです。

たとえば、ANA公式サイトで20万円の航空券を購入した場合を考えてみましょう。通常の還元率は1%なので、2,000円相当の還元ですが、この特典を利用すれば14,000円相当のポイントが貯まります。

100以上の豊富な優待特典を利用できる

UCプラチナカードでは、グルメ、トラベル、ライフスタイルなど、あらゆるシーンで利用できる100種類以上の豊富な優待特典が用意されています。利用者からは、特典の充実度を評価する声が多く見られました。

高所得者ではないけど、大切な日には、少しだけ贅沢したい!という思いでこのカードを選びました。

引用:価格.com

有名レストラン、ホテルでの利用特典、VISAコンシェルジュも付帯していて、この年会費なら大満足です。

特典の使い勝手に関する評判も良く、数ある特典のなかでも特に人気の高い優待は以下のとおりです。

| 特典のサービス名 | 内容 |

| グルメクーポン | 全国の対象レストランで2名以上のコース料理を予約すると、1名分のコース料金が無料になる |

| プライオリティ・パス | 世界1,300ヶ所以上の空港ラウンジを利用できる ※ラウンジを無料で利用できるのは年6回まで |

| ホテル優待 | 有名ホテルでの宿泊料金割引や客室のアップグレード、朝食サービスなど、ワンランク上の滞在ができる |

これらの優待を一つでも利用すれば、年会費の元が取りやすくなります。ここまで特典が充実しているのは、UCプラチナカードの大きな魅力です。

独自の付帯保険も多く、内容が充実している

UCプラチナカードは、一般的な海外・国内旅行傷害保険やショッピング補償に加えて、「通信端末補償」や「家電補償」といった独自の保険が付いています。

| 保険名 | 内容 |

| 通信端末補償 | 所有しているスマートフォンやノートパソコンなどが破損・故障した際、修理費用を年間最大3万円まで補償 |

| 家電補償 | UCプラチナカードで購入してから5年以内に故障・破損した場合、最大20万円まで補償 |

旅行や高額な買い物といった特別なシーンだけでなく、日々の生活で起こりうるスマートフォンの故障や家電の破損といった事態にも備えられます。特に仕事やプライベートで欠かせないスマートフォンの修理費用をカバーできる通信端末補償は、ほかのカードにはないメリットです。

日常生活に密着した保険もあり、利用者からは、特にこれらのユニークな保険に関する良い評判が聞かれます。

このカードのメリットの一つに、通信端末修理費用保険が付帯というのがありました。

参考:価格.com

水没、故障等による修理費用を年1回、年間最大3万円まで補償してくれます。

端末はメーカー発売日から5年以内のもので、このカードで購入していなくても可。

各保険の補償内容や金額、適用条件の詳細は、必ず公式サイトの最新情報をご確認ください。

サポートが手厚いコンシェルジュサービスを利用できる

UCプラチナカードでは、24時間365日、専任のスタッフがさまざまな要望に対応してくれる「コンシェルジュサービス」を利用できます。

特に、問い合わせ方法の多様さが大きなメリットです。一般的なカード付帯のコンシェルジュサービスと異なり、電話対応だけでなく、メールやライブチャット、LINEにも対応しています。

時間や場所を選ばずにサービスを使えるため、忙しい方でも気軽に、そしてスムーズにコンシェルジュのサポートを受けることが可能です。

コンシェルジュでは、会食や接待に利用するレストランの提案・予約、出張時や旅行時の航空券やホテルの手配などの相談ができます。下記の評判口コミのように、お見合いで使えるレストランやカフェなどの提案をコンシェルジュに依頼される方もいます。

特に、LINEで依頼できる点は利便性が高いです。「移動中にレストランを探してほしい」「電話がしにくい状況で予約をお願いしたい」といったシーンでも、メッセージを送るだけで対応してもらえます。

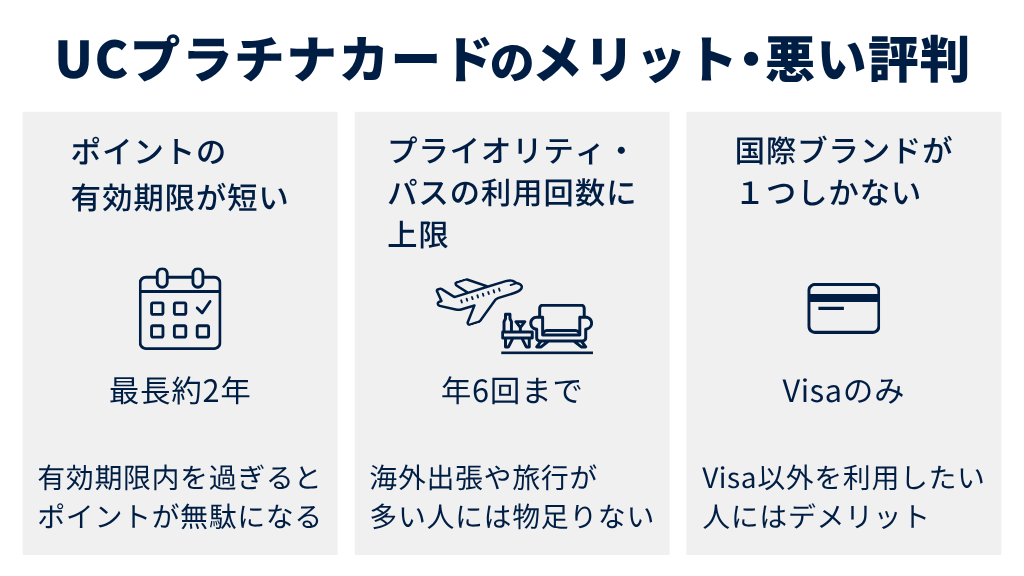

UCプラチナカードのデメリット・悪い評判

UCプラチナカードはコストパフォーマンスに優れたカードですが、下記のようなデメリットも存在します。

- ポイントの有効期限が最長2年と短い

- プライオリティ・パスを年6回までしか利用できない

- 国際ブランドがVisaしか選択できない

ただし、これらの点は利用スタイルによっては問題にならないケースもあります。ご自身の使い方と照らし合わせながら、本当にデメリットとなるのかを確認していきましょう。

ポイントの有効期限が最長2年と短い

UCプラチナカードのUCポイントは有効期限が最長2年と短めです。永久不滅ポイントを採用する他社プラチナカードと比較すると失効しやすい点はデメリットであり、評判・口コミでも指摘されています。

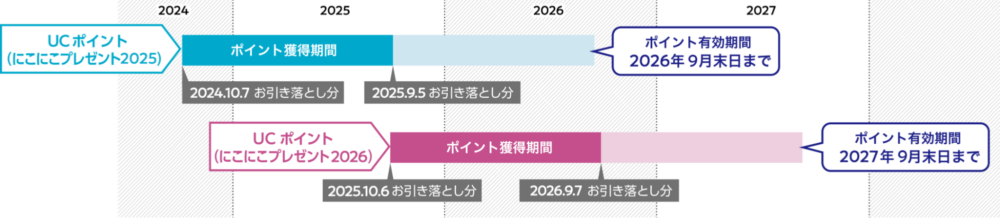

UCポイントの有効期限は、ポイント獲得期間の次年度の9月末までです。各年度のポイント獲得期間は、以下のとおり毎年10月〜翌年9月に設定されています。

出典:UCポイント(にこにこプレゼント)とは?|UCカード公式サイト

たとえば、UCポイント(にこにこプレゼント)2024と2025のポイント有効期限は以下のとおりです。

- 2024年10月7日〜2025年9月5日に引き落とした分:2026年9月末日まで

- 2025年10月6日〜2026年9月7日に引き落としし分:2027年9月末日まで

このルールにより、ポイントの実質的な有効期間は、獲得時期によって最短約1年、最長約2年となります。ポイントを無駄にしないためには、こまめに有効期限を確認し計画的に利用しましょう。

プライオリティ・パスを年6回までしか利用できない

UCプラチナカードには、世界1,300ヶ所以上の空港ラウンジを利用できるサービス「プライオリティ・パス」が付帯しています。しかし、無料で利用できるのは年間6回までです。この利用制限に対して、一部のユーザーから不満の声が上がっています。

他社のプラチナカードには、プライオリティ・パスを回数無制限で利用できるタイプもあるため、海外出張や旅行の頻度が多い方には、デメリットです。

一方で、年6回の利用制限はありますが、UCプラチナカードの家族カード会員もプライオリティ・パスの対象になる点はメリットです。年会費3,300円(税込)かかりますが、本会員と家族カード会員がそれぞれ年6回まで無料で利用できます。

また、国内の主要空港とハワイのダニエル・K・イノウエ国際空港のラウンジが無料で利用できる「UC国内空港ラウンジサービス」も付帯しています。そのため、家族利用、国内利用がメインの方はデメリットに感じづらいのではないでしょうか。

国際ブランドがVisaしか選択できない

UCプラチナカードで選択できる国際ブランドは、Visaのみです。MastercardやJCB、American Expressなどは選択できません。

すでにほかのカードでVisaブランドをメインに利用している方や、特定の国際ブランドが提供する優待サービスを利用したい方にとって、デメリットと言えます。

しかし、Visaは世界トップクラスのシェアを誇る国際ブランドです。国内外を問わず、クレジットカードが利用できる店舗のほとんどで決済できるため、Visaが利用できないといった状況は極めて少ないと考えられます。

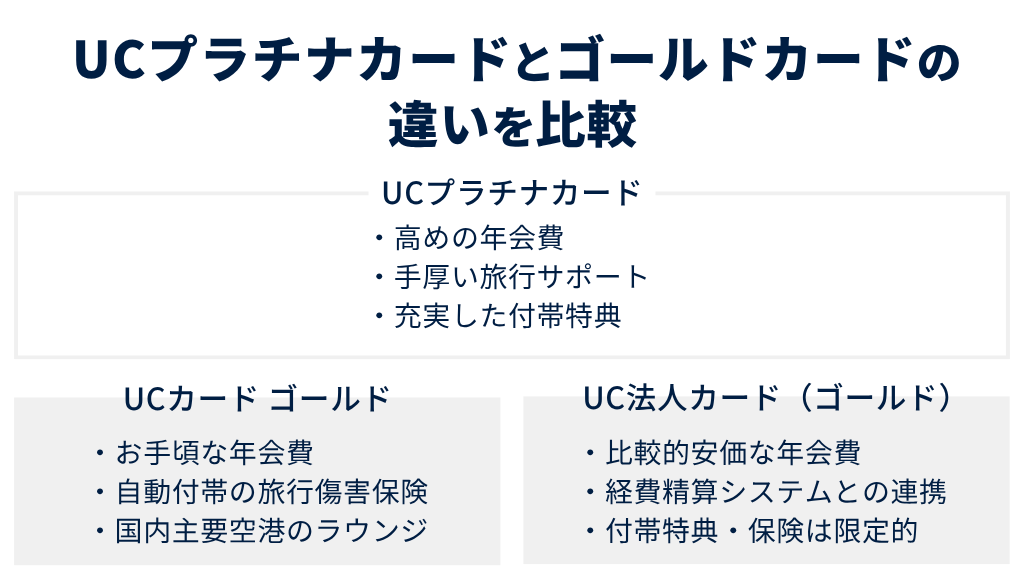

UCプラチナカードとゴールドカードの違いを比較

UCプラチナカードのメリットとデメリットが整理できたところで、次にゴールドカードとの違いを確認しておきましょう。UCカードには、主に以下2種類のゴールドカードが存在します。ここでは、代表的な2種類との違いを比較します。

- UCカード ゴールド:プラチナカードの下位カード

- UC法人カード(ゴールド):事業用の下位カード

UCカード ゴールド:プラチナカードの下位カード

UCプラチナカードとUCカード ゴールドの最も大きな違いは、年会費とそれに伴う特典やサービスの質です。特に、海外旅行時のサポートや保険の手厚さに明確な差があります。

両カードの主な違いを以下の表にまとめました。

| 項目 | UCプラチナカード | UCカード ゴールド |

| 申し込み対象 | 法人・個人事業主・個人 | 個人 |

| 年会費(本人) | 16,500円(税込) | 11,000円(税込) |

| 年会費(追加カード) | 家族カード(3枚まで無料) | 無料 |

| 海外旅行傷害保険 | 最高1億円(利用付帯) | 最高5,000万円(自動付帯) |

| 国内旅行傷害保険 | 最高1億円(利用付帯) | 最高5,000万円(自動付帯) |

| ショッピング保険 | 年間最高300万円 | 年間最高300万円 |

| 空港ラウンジ | ・プライオリティ・パス(年6回まで無料) ・国内主要空港 | 国内主要空港 |

| コンシェルジュ | Visaプラチナ・コンシェルジュ・センター(VPCC) | なし |

| ポイント還元率 | 1.0%~ | 0.5%~ |

比較すると、UCプラチナカードは年会費が高いものの、プライオリティ・パスやコンシェルジュサービス、手厚い傷害保険が付帯します。

一方でUCカード ゴールドは、年会費を抑えつつ、旅行傷害保険や国内主要空港のラウンジを利用できます。また、旅行傷害保険が自動付帯されている点も魅力です。

手厚い旅行サポートや上質なサービスを求めるならUCプラチナカード、コスパの良さを重視するならUCカード ゴールドがおすすめです。

UC法人カード(ゴールド):事業用の下位カード

UCプラチナカードとUC法人カード(ゴールド)の最も大きな違いは、カードの申し込み対象者です。UCプラチナカードは法人・個人事業主に加えて個人でも申し込めるのに対し、UC法人カード(ゴールド)は法人・個人事業主のみです。

両カードの主な違いを以下の表にまとめました。

| 項目 | UCプラチナカード | UC法人カード(ゴールド) |

| 申し込み対象 | 法人・個人事業主・個人 | 法人・個人事業主 |

| 年会費(本人) | 16,500円(税込) | 11,000円(税込) |

| 年会費(追加カード) | 家族カード(3枚まで無料) | 2,200円(税込) |

| 海外旅行傷害保険 | 最高1億円(利用付帯) | 最高5,000万円(自動付帯) |

| 国内旅行傷害保険 | 最高1億円(利用付帯) | 最高5,000万円(利用付帯) |

| 空港ラウンジ | ・プライオリティ・パス(年6回まで無料) ・国内主要空港 | 国内主要空港 |

| コンシェルジュ | あり | なし |

| ポイント還元率 | 1.0%~ | 0.5%~ |

UC法人カード(ゴールド)は、年会費を抑えながらも出張時の空港ラウンジ利用や傷害保険が付帯しています。経費精算システムと連携できるため、ビジネスでの実用性が高い点が特徴です。

ただし、ゴールドカードと言うこともあり、UCプラチナカードよりも付帯特典・保険は限定的です。年会費を抑えつつ事業用のカードを利用したい方には、UC法人カード(ゴールド)が適しています。

一方、決済用カードとして、高いステータスと充実した特典を求めるならUCプラチナカードがおすすめです。出張や接待に役立つ多くの付帯特典が提供されています。

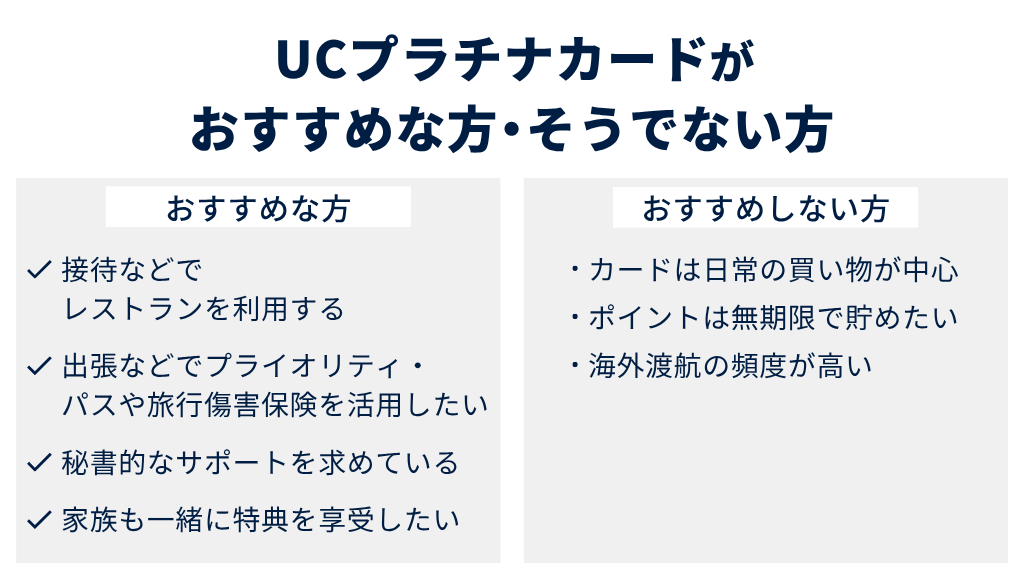

UCプラチナカードがおすすめな方・そうでない方

UCプラチナカードがおすすめできる方と、おすすめでない方を下記のようにまとめました。

【UCプラチナカードがおすすめな方】

- 年に数回、接待や記念日などでレストランを利用する

- 海外出張や旅行の機会があり、プライオリティ・パス(年6回まで)や手厚い旅行傷害保険を活用したい

- ビジネスやプライベートで、コンシェルジュサービスのような秘書的なサポートを求めている

- 家族カードを発行し、家族も一緒に特典を享受したい

【UCプラチナカードがおすすめでない方】

- カードの利用は日常の買い物が中心で、外食や旅行の機会が少ない

- ポイントの有効期限を気にせず、無期限で貯めたい

- プライオリティ・パスを年6回以上利用するほど、海外渡航の頻度が高い

UCプラチナカードは、年会費(16,500円・税込)に対してグルメクーポンやコンシェルジュサービス、高めのポイント還元率など、特典が充実しています。そのため、これらの特典を十分に活用できる方や、計画的にポイントを貯めたい方には最適です。

しかし、特典をあまり利用しない場合、年会費がデメリットに感じられる場合があります。また、UCポイントの有効期限が最長2年である点にも注意が必要です。

プラチナカードとしては年会費が比較的安価なカードです。高額な費用をかけずに、プラチナカードの充実した付帯特典・保険を試してみたい方におすすめです。

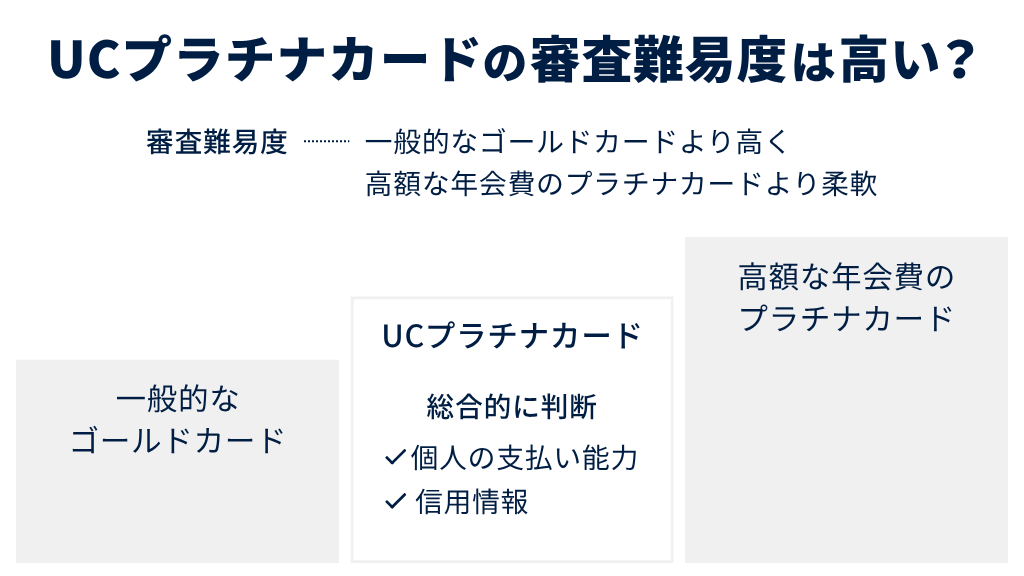

UCプラチナカードの審査難易度は高い?

UCプラチナカードの審査難易度は、一般的なゴールドカードよりは高く、ほかの高額な年会費のプラチナカードより比較的柔軟だと考えられます。

公式サイトの申し込み資格には、具体的な年齢や年収の基準が明記されていません。「安定した収入があり、社会的信用を有する」ことが求められており、個人の支払い能力や信用情報が総合的に判断されると推測されます。

万が一審査に不安を感じる場合は、できるだけローンを返済するなどして、良好なクレジットヒストリーを築いておくと良いでしょう。

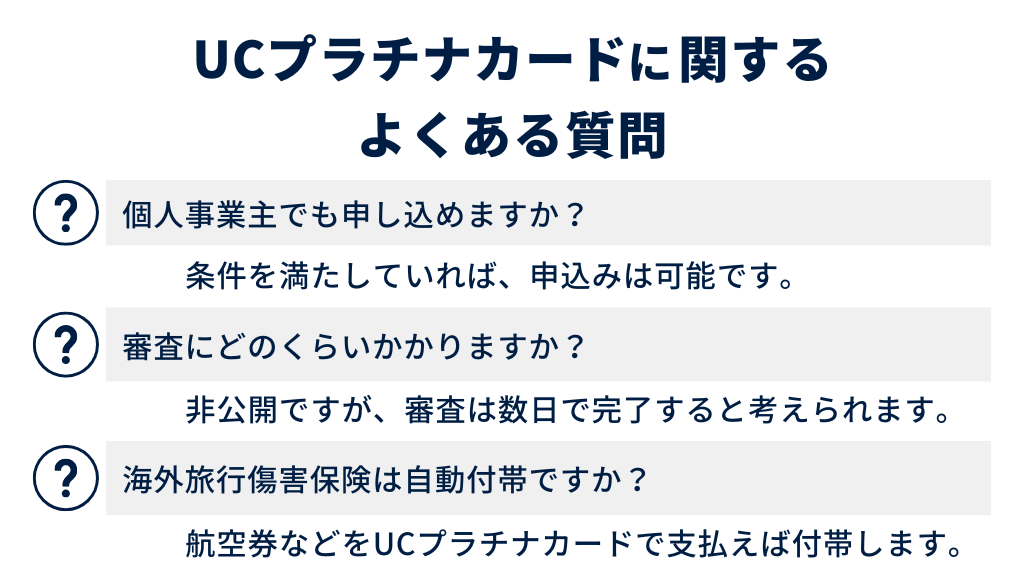

UCプラチナカードに関するよくある質問

UCプラチナカードを検討するなかで、申し込み資格や審査、付帯保険など細かな疑問が出てくるのではないでしょうか。ここでは、UCプラチナカードに関するよくある質問とその回答を紹介します。

個人事業主でも申し込めますか?

UCプラチナカードは、個人事業主の方でも申し込みが可能です。公式サイトでは、個人向けと法人・個人事業主向けの申し込みページがそれぞれ用意されています。

また、申し込み対象として「安定した収入があり、社会的信用を有する連絡可能な方(学生・未成年を除く)」と明記しています。具体的な年収の目安は公開されておらず、この条件を満たしていれば申し込みが可能です。

審査にどのくらいかかりますか?

UCプラチナカードの明確な審査期間は公開されていません。

しかし、公式サイトに「最短5日でお届け!」と記載があることから、比較的スピーディーであると推測されます。この「最短5日」には、審査・カード発行・郵送の全工程が含まれているため、審査自体は数日で完了すると考えられます。

ただし、これはあくまで最短の場合です。申し込み状況によっては、さらに時間がかかるケースもあります。

海外旅行傷害保険は自動付帯ですか?

UCプラチナカードの海外旅行傷害保険は、自動付帯ではなく「利用付帯」です。

保険を適用するためには、日本を出国する前に、航空券や募集型企画旅行(ツアー)の料金などをUCプラチナカードで支払う必要があります。カードを所有しているだけでは旅行傷害保険が適用されないため注意が必要です。

なお、詳細な補償内容や適用条件については、公式サイトをご確認ください。

まとめ

本記事では、UCプラチナカードのメリット・デメリットについて、評判や審査難易度とあわせて解説しました。

年会費16,500円(税込)でありながら、グルメクーポンや手厚い旅行保険、24時間対応のコンシェルジュサービスなど充実した特典を利用できます。一方で、ポイントの有効期限が最長2年と短い点や、プライオリティ・パスの利用が年6回までという制限には注意が必要です。

ぜひ公式サイトでご自身の利用目的に合うかを確認し、UCプラチナカードの申し込みを検討してみてください。

この記事の投稿者

バーチャルオフィス1編集部

東京都渋谷区道玄坂、千代田区神田神保町、広島市中区大手町にあるバーチャルオフィス1です。

月額880円で法人登記・週1回の郵便転送・郵便物の来館引取ができる起業家やフリーランスのためのバーチャルオフィスを提供しています。

翌年以降の基本料金が最大無料になる割引制度もございます。

■店舗一覧

バーチャルオフィス1渋谷店

東京都渋谷区道玄坂1-16-6 二葉ビル8B

バーチャルオフィス1神保町店

東京都千代田区神田神保町2-10-31 IWビル1F

バーチャルオフィス1広島店

広島県広島市中区大手町1-1-20

相生橋ビル7階 A号室