※本ページにはプロモーションが含まれています

債務超過を理由に、ビジネスローンでの資金調達を諦めていませんか。確かに多くの民間金融機関は債務超過の企業への融資に消極的ですが、事業の将来性や担保価値を評価する金融機関も存在します。

本記事では、債務超過の状態でも借りられる可能性があるビジネスローン6選を徹底比較します。さらに、審査通過率を高める4つの方法や、審査に落ちた場合の対処法も解説しています。自社に合うローンを見つけるために、ぜひ最後までご覧ください。

債務超過でも借りられる可能性があるビジネスローン6選の比較表

債務超過の状態でも借りられる可能性のあるビジネスローンは複数存在します。以下は、本記事で紹介する債務超過でも借りられる可能性のあるビジネスローン6選の比較表です。

| 事業者名 | 金利(実質年率) | 借入可能額 | 返済期間 | 審査期間 |

| AGビジネスサポート株式会社 | 3.1〜18.0% | 50万〜1,000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 最短即日 |

| エスクローファイナンス株式会社 | 2.00~8.00% | 100万~2億円 | (最短)3ヶ月~ (最長)36ヶ月 | 最短2日 |

| ファンドワン株式会社 | 10.00〜18.00% | 30万〜500万円 | 一括返済返済:1ヶ月〜12ヶ月 元利均等返済:2ヶ月〜420ヶ月 | 最短40分 |

| 株式会社IPGファイナンシャルソリューションズ | 利用限度額100万円以上:7.8〜15.0% 利用限度額100万円未満:13.0〜18.0% | 1万〜500万円 | 元金均等返済:最長120ヶ月 | 最短30分 |

| 株式会社エム・アール・エフ | 4.00~9.90% | 100万~ 3億円 | 元金据置一括返済:36回 | 数日程度 |

| GMOあおぞらネット銀行 | 0.9~14.0% | 10万〜1,000万円 | 12ヶ月 | 最短2営業日 |

債務超過でもビジネスローンは借りられる?

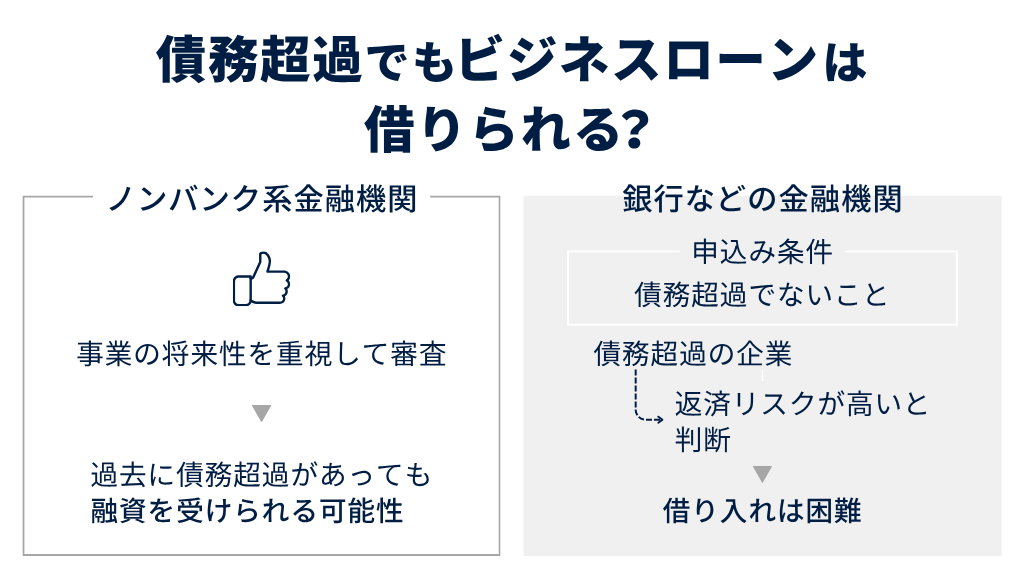

債務超過の状態でも、ビジネスローンを借りられる可能性はあります。ただし、銀行などの金融機関からの借入は原則として難しく、ノンバンク系金融機関が主な選択肢となります。

これは、多くの銀行がビジネスローンの申込条件に「債務超過でないこと」を掲げているためです。多くの銀行は、債務超過の企業を返済リスクが極めて高いと判断するのに対し、ノンバンク系の金融機関は、過去の財務状況だけでなく事業の将来性を重視して審査する傾向にあるため、融資を受けられる可能性があります。

なお、融資審査で重要となる「債務超過」と「赤字」の違いを理解する必要があります。赤字は損益計算書(P/L)上で一定期間の収益より費用が多い状態を指すのに対し、債務超過は貸借対照表(B/S)上で負債が資産を上回った状態を指します。金融機関は、一時的な赤字よりも構造的な問題である債務超過をより深刻に捉える傾向にあるため、注意が必要です。

もし、赤字決算の状態でも借りられるビジネスローンをお探しの方は、以下の記事を参考にしてみてください。

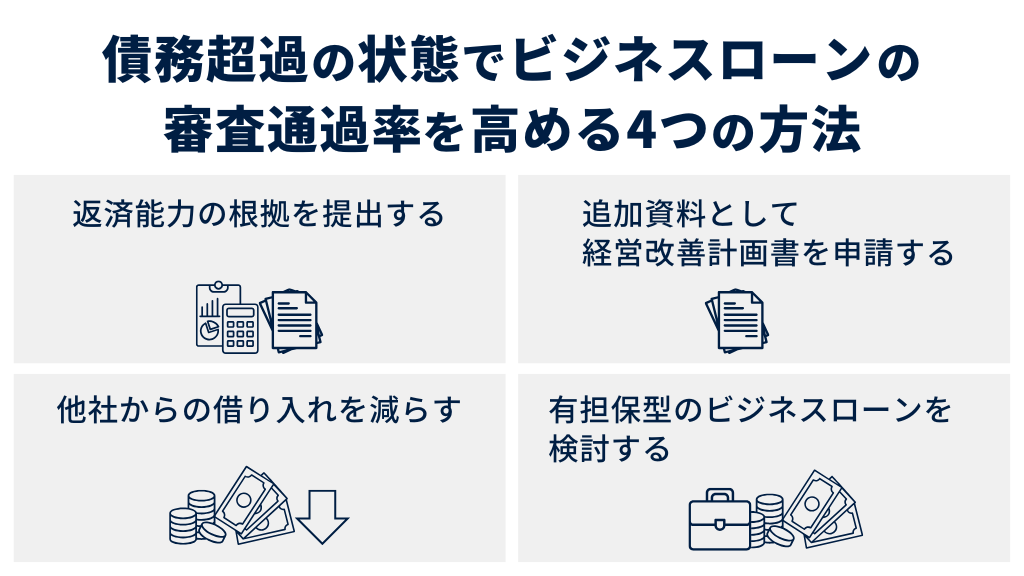

債務超過の状態でビジネスローンの審査通過率を高める4つの方法

債務超過の状態であっても、金融機関が抱く懸念点を理解し、戦略的にアプローチすることで、融資の可能性は高まります。本章では、審査通過率を高めるための具体的な4つの方法を解説します。

返済能力の根拠を提出する

債務超過の企業が融資審査を通過するためには、決算書のような過去の財務資料ではなく、事業計画書や資金繰り表を用いて「未来の返済能力」を具体的かつ客観的に示すことが重要です。

ノンバンク系の金融機関は、過去の実績だけでなく事業の将来性や計画の妥当性を評価する視点を持っています。債務超過というネガティブな過去の情報を覆すには、説得力のある未来の収益計画を提示するのが効果的です。

未来の返済能力を証明するためには、主に以下の書類がおすすめです。

- 事業計画書

- 資金繰り表

- 企業概要書

したがって、債務超過という状況を乗り越えるためには、過去の数字ではなく、事業計画書や資金繰り表といった書類を通じて、事業の将来性と確実な返済能力を論理的に証明することが求められます。

追加資料として経営改善計画書を申請する

債務超過からの脱却に向けた真摯な姿勢と具体的な道筋を示すために、国が認定した認定経営革新等支援機関(税理士・診断士など)の支援を受けて策定する「経営改善計画書」を追加資料として提出することが有効です。

認定支援機関という客観的な第三者の視点が入ることで、経営者だけでは陥りがちな希望的観測が排除され、実現可能性の高い計画を策定できます。金融機関はこれを「専門家によるお墨付きを得た、信頼性の高い計画」と評価する傾向にあるため、通常の事業計画書よりも説得力を持ちます。

経営改善計画書の作成を専門家に依頼する場合、中小企業庁が管轄する「経営改善計画策定支援事業」の活用が効果的です。この制度には主に2つの種類があります。

- 早期経営改善計画策定支援

資金繰りに不安があるなど、比較的早期の段階にある企業が対象。基本的な資金繰り管理や採算管理の見直しに焦点を当てた計画を策定します。国から費用の3分の2(上限25万円)が補助されます。 - 経営改善計画策定支援(通称:405事業)

返済猶予(リスケジュール)など、より本格的な金融支援を必要とする企業が対象。抜本的な事業再生計画を策定し、費用の3分の2(上限300万円)が補助されます。

これらの制度を活用し、専門家の支援を受けながら客観的かつ実現可能な経営改善計画書を作成・提出することで、融資審査において自社の再建能力を具体的に示せるでしょう。

他社からの借り入れを減らす

ビジネスローンの審査通過率を高めるためには、他社からの借入、特に「借入先の数」を減らすことが重要です。これにより、計画的な資金管理能力を示し、金融機関の警戒感を和らげることができます。

金融庁は5社以上からの借入がある利用者を多重債務者と定義しており、金融機関は返済管理能力の欠如や「自転車操業」のリスクを懸念するため、審査が厳しくなります。これに対し、手元資金で借入残高の少ない借入先を完済し、借入件数を減らしていくことで、「財務状況を自らコントロールできる経営者である」というポジティブな印象を与えることができます。

したがって、新たな融資を申し込む前に、既存の借入を整理し、特に借入先の数を減らすことは、自社の財務規律をアピールし、審査担当者の信頼を得るための効果的な戦略です。

有担保型のビジネスローンを検討する

債務超過の状態で審査通過の可能性を高めるには、無担保ローンに固執せず、不動産や売掛債権などを担保として提供する「有担保ローン」を積極的に検討することが有効です。担保を提供することで、金融機関側のリスクを大幅に軽減できます。

万が一、企業の返済が滞った場合でも、金融機関は担保物件を売却することで貸付金を回収できるため、融資承認へのハードルが下がります。有担保ローンには、主に以下2つの選択肢があります。

- 不動産担保ローン

- 土地や建物といった不動産を担保にする伝統的な方法です。担保価値が高ければ、事業の状況が厳しくても融資を受けられる可能性があります。

- ABL(動産担保融資)

- 売掛債権や商品在庫といった、不動産以外の事業資産を担保とする柔軟な融資手法です。ABLの審査では、企業の財政状態よりも、事業活動から生み出される資産の価値が重視されます。そのため、債務超過でも事業のコア部分が健全な企業にとっては、事業の本源的な価値を評価してもらえる最適な資金調達手法と言えます。

このように、自社が保有する資産を担保として活用することで、金融機関のリスクを低減させ、無担保では困難な資金調達の成功率を高められるでしょう。

債務超過でも借りられる可能性があるビジネスローン6選を徹底比較

債務超過という厳しい財務状況でも、申し込みを検討できるビジネスローンは存在します。本章では、債務超過でも借りられる可能性がある6つのビジネスローンを比較・解説します。

AGビジネスサポート株式会社

AGビジネスサポート株式会社は、大手金融グループとしての信頼性と、過去の業績だけでなく事業の「回復基調」を評価する柔軟な審査を両立したビジネスローンです。

| 事業者名 | AGビジネスサポート株式会社 |

| 商品名 | 事業者向けビジネスローン |

| 審査期間 | 最短即日 |

| 金利 | 3.1〜18.0% |

| 借入可能額 | 50万〜1,000万円 |

| 営業時間 | Webフォーム:24時間 電話:9:30〜18:00 |

| 返済期間 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) |

| 担保 | 不要 |

| 保証人 | 原則不要 ※ただし、法人の場合は代表者様に、原則連帯保証をお願いします。 |

| 必要書類 | 代表者ご本人様を確認する書類 決算書 |

| 資金用途 | 事業資金の範囲内 |

公式サイトでは、債務超過でも検討が可能な旨を明言しています。これは、債務超過や赤字という過去の結果だけで判断するのではなく、現在の事業活動の実態や今後の改善見込みを重視する審査方針を示しています。

融資額は最大1,000万円、金利は年3.1〜18.0%の範囲で、原則として無担保・無保証人(法人の場合は代表者の連帯保証が必要)です。最短即日での融資も可能なため、スピードを重視する場合にも対応できます。

したがって、過去に赤字を経験したものの、直近の業績が回復傾向にあることをデータで示せる事業者にとって、迅速かつ安心して利用できる有力な選択肢と言えるでしょう。

エスクローファイナンス株式会社

エスクローファイナンス株式会社は、不動産と金融の専門知識を活かし、画一的な審査ではなく、申込者の状況を考慮した柔軟な提案をしてくれる点が特徴です。

| 事業者名 | エスクローファイナンス株式会社 |

| 商品名 | ビジネスローン |

| 審査期間 | 最短2日 |

| 金利 | 2.00~8.00% |

| 借入可能額 | 100万円~2億円 |

| 営業時間 | Webフォーム:24時間 電話:9:00〜18:00 |

| 返済期間 | (最短)3ヶ月~(最長)36ヶ月 |

| 担保 | 不要 |

| 保証人 | 原則不要 |

| 必要書類 | 記載なし |

| 資金用途 | 記載なし |

債務超過でも可能と明言しているわけではありませんが、公式サイトには以下の記載があります。

現状がどんな状態でも、まずは一度ご相談ください。

引用:エスクローファイナンス株式会社

現状のみで判断するのではなく、過去の実績やお客様の事業の将来性等を判断し

ご融資させていただいています。

なお、年2.00〜8.00%というノンバンクとしては異例の低金利は、専門知識を活かしてリスクを精査できるエスクローファイナンス株式会社ならではの魅力です。最大2億円と大口融資にも対応しているため、条件次第で大きな資金を調達できる可能性があります。

エスクローファイナンス株式会社のビジネスローンに興味がある方は、以下より商品詳細をご確認ください。

ファンドワン株式会社

ファンドワン株式会社は、担保や保証人が不要な事業者ローンのほかに、売掛債権担保融資や不動産担保融資など様々な商品を提供しています。以下では、数ある商品のうち「事業者ローン」の詳細をまとめています。

| 事業者名 | ファンドワン株式会社 |

| 商品名 | 事業者ローン |

| 審査期間 | 最短40分 |

| 金利 | 10.00〜18.00% |

| 借入可能額 | 30万円〜500万円 |

| 営業時間 | メール:24時間 電話:記載なし |

| 返済期間 | 一括返済返済:1ヶ月〜12ヶ月 元本均等返済:2ヶ月〜420ヶ月 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明書 ・身分証明書(免許証/保険証など) ・納税証明書 その他当社が必要と判断した資料 |

| 資金用途 | 事業資金 |

「赤字決算」や「税金・社会保険料の問題」を抱える事業者でも相談可能と明言しており、「現状の経営状況だけにとらわれない柔軟な審査基準」を掲げています。審査は、事業の将来性を評価するアプローチと、業績に関わらず行える資産担保評価の二つの軸で行われるため、多様な状況に対応できます。

無担保の「事業者ローン」(最大500万円)に加え、「不動産担保融資」(最大1億円)や「売掛債権担保融資」(最大5,000万円)など、豊富な商品ラインナップが特徴です。金利は年2.5%〜18.0%と幅広く、提供する担保の価値に応じて変動します。

審査は最短40分、午前中の申込であれば即日融資も可能です。したがって、財務諸表上の数字は厳しいものの、価値ある不動産や売掛債権などを保有している企業にとって、その資産をスピーディーに資金化できる選択肢となります。

株式会社IPGファイナンシャルソリューションズ

株式会社IPGファイナンシャルソリューションズが運営する「キャレント」は、コストよりもスピードと利便性を最優先し、緊急かつ小口の資金ニーズに応えることに特化したオンライン完結型のビジネスローンです。

| 事業者名 | 株式会社IPGファイナンシャルソリューションズ |

| 商品名 | Carent |

| 審査期間 | 最短30分 |

| 金利 | 利用限度額100万円以上:7.8〜15.0% 利用限度額100万円未満:13.0〜18.0% |

| 借入可能額 | 1万〜500万円 |

| 営業時間 | メール:24時間 |

| 返済期間 | 元金均等返済:最長120ヶ月 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | 本人確認書類 登記事項証明書 |

| 資金用途 | 事業資金 |

債務超過でも申し込める旨を明言していませんが、公式サイトには以下の記載があります。

赤字決算でも融資は可能でしょうか?

現状のご商売に鑑み融資実行の可能性を検討してまいります。

引用:株式会社IPGファイナンシャルソリューションズ

なお、借入可能額が最高500万円とやや低めな一方で、金利は年7.8%〜18.0%と比較的高めの設定です。これは、貸し倒れリスクを貸付条件に盛り込んでいるためだと考えられます。

申込から契約までの全プロセスがWebで完結し、平日の14時までに手続きが完了すれば最短即日での融資が可能です。融資額は1万円からと非常に少額から対応しており、担保や保証人も不要です。

このことから、キャレントは長期的な事業再建資金ではなく、給与の支払いや急な仕入れなど、1日を争うような緊急の資金ショートに直面した際のつなぎ資金として活用すべきサービスと言えます。

株式会社エム・アール・エフ

株式会社エム・アール・エフ(MRF)の「長期間元金据置プラン」は、ノンバンクの中でも比較的低金利で利用できるビジネスローンです。金利は4.00〜9.90%と、ノンバンク系では珍しく銀行融資に近い水準となっています。

| 事業者名 | 株式会社エム・アール・エフ |

| 商品名 | 長期間元金据置プラン(個人事業主・法人向けローン) |

| 審査期間 | 数日程度 |

| 金利 | 4.00~9.90% |

| 借入可能額 | 100万~3億円 |

| 営業時間 | 平日 9:30~18:00 |

| 返済期間 | 元金据置一括返済:3年以内 |

| 担保 | 土地・建物に根抵当権設定 |

| 保証人 | 不要 |

| 必要書類 | 要問い合わせ |

| 資金用途 | 事業資金 |

公式サイトでは、「当社は決算内容だけで判断しておりません。今後の事業計画も踏まえて判断しています。」と明言しています。過去の実績以外に将来的な成長を考慮して審査が実施されるため、債務超過でも借りられる可能性があります。

最大の特徴は、最大3年間の元金据置期間が設けられている点です。借入後は利息のみの支払いで済むため、資金繰りが厳しい時期でも負担を抑えつつ、返済開始までに立て直しの時間を確保できます。

特に、債務超過からの脱却を目指す事業者にとっては、再建計画の実行に集中できるメリットがあります。融資額は100万円〜3億円までと幅広く、事業規模に応じた柔軟な資金調達が可能です。担保として土地や建物に根抵当権を設定する必要がありますが、代表者保証が不要な点も魅力のひとつです。

詳しい商品内容が気になる方は、以下より株式会社エム・アール・エフの公式サイトをご確認ください。

GMOあおぞらネット銀行

GMOあおぞらネット銀行の「あんしんワイド」は、決算書ではなくリアルタイムの銀行取引データを活用する革新的な審査モデルにより、債務超過や赤字のスタートアップでも低金利・無担保で利用できるビジネスローンです。「創業期や赤字でも借りられる」と明確に打ち出し、「決算書・事業計画書は不要」としています。

| 事業者名 | GMOあおぞらネット銀行 |

| 商品名 | あんしんワイド |

| 審査期間 | 最短2営業日 |

| 金利 | 0.9~14.0% |

| 借入可能額 | 10万〜1,000万円 |

| 営業時間 | Webフォーム:24時間 |

| 返済期間 | 12ヶ月 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | なし |

| 資金用途 | 事業資金 ※投機資金等には利用不可 |

多くの銀行系ビジネスローンでは、商品規約に「債務超過は申し込み対象外」との記載がある一方で、GMOあおぞらネット銀行の「あんしんワイド」ではこの記載がありませんでした。また、審査の根拠は、過去の静的な財務諸表ではなく、直近2ヶ月以上の入出金データから分析されるため、債務超過でも借入られる可能性があります。

商品は「融資枠型」で、最大1,000万円の枠内であれば24時間365日、必要な時に必要なだけ借入・返済が可能です。金利は年0.9%〜14.0%と競争力があり、担保・保証人も不要で、最短2営業日で利用開始できます。

よって、従来の財務指標では評価されにくいものの、活発な取引実績を持つIT企業やスタートアップなど、新しいビジネスモデルの法人にとって合理的な資金調達手段と言えるでしょう。

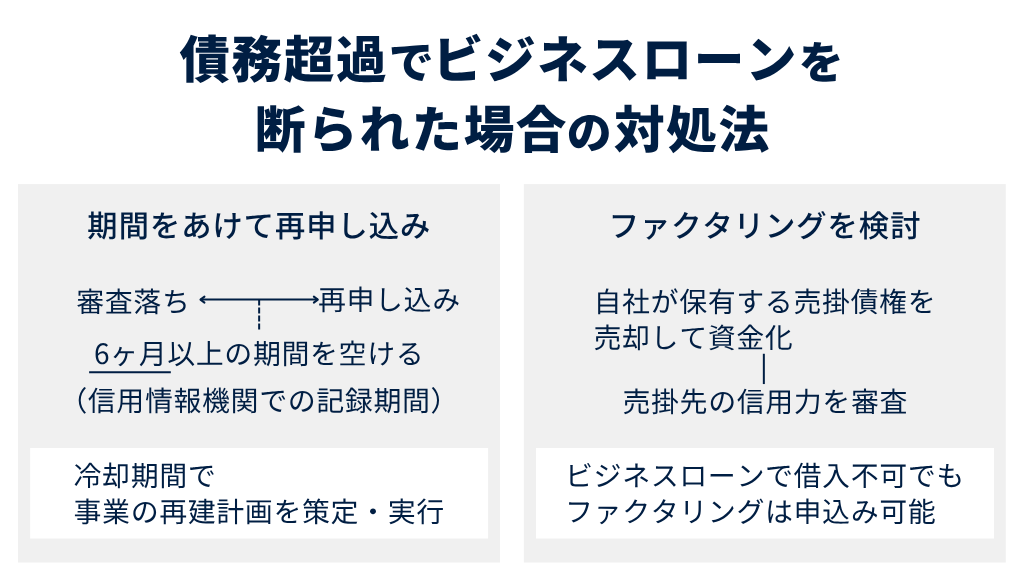

債務超過でビジネスローンを断られた場合の対処法

債務超過が原因でビジネスローンの審査に通過できなかったとしても、資金調達の道が完全に閉ざされたわけではありません。すぐに諦めるのではなく、考えられる対処法を検討することが重要です。

主な対処法として、以下の2つが挙げられます。

- 期間をあけて再申し込み

- ファクタリングを検討する

期間をあけて再申し込み

ビジネスローンの審査に落ちた後、再申し込みをする際は、最低でも6ヶ月の期間を空けることが重要です。金融機関へのローン申込履歴は、信用情報機関に6ヶ月間記録されるためです。

短期間に複数の申し込みを行うと「申込ブラック」と見なされ、その後の審査に通りにくくなる可能性があるため注意が必要です。また、債務超過という根本的な問題が改善されないまま再申請しても、再び否決される可能性が極めて高いでしょう。

この6ヶ月の冷却期間中に、以下の具体的なステップを実行することで融資審査の成功確率を高められます。

- 否決原因の分析:債務超過に至った根本原因(売上減少、過大な固定費、一過性の損失など)を特定する。

- 経営改善計画の策定:コスト削減や業務効率化など、収益性を回復させるための具体的な計画を立てる。

- 貸借対照表の強化:増資や、経営者からの借入金を資本金に振り替える債務の株式化(DES)、資本性劣後ローンなどを検討する。

- 相談先の選定:日本政策金融公庫などの政府系金融機関や、信用保証協会の保証制度(経営改善サポート保証制度など)の活用を検討する。

したがって、融資否決後は最低6ヶ月の期間を設け、その間に事業の再建計画を策定・実行することが大切です。

ファクタリングを検討する

債務超過でビジネスローンを断られた場合、融資以外の資金調達手段として「ファクタリング」が有効な選択肢となります。これは借入ではなく、自社が保有する売掛債権(未回収の請求書)を売却して資金化する方法です。

ファクタリングが債務超過の企業でも利用しやすい理由は、融資とは審査の仕組みが根本的に異なるためです。以下、ビジネスローンとファクタリングの違いをまとめています。

| ビジネスローン | ファクタリング | |

| 審査対象 | 企業の返済能力 | 売掛先の信用力 |

| 借入時の負債の増減 | 増加 | 変化しない |

| 資金化のスピード | 最短即日〜1週間 | 最短即日 |

| 担保・保証人の必要性 | 不要な場合がある | 原則不要 |

ファクタリングは有効な手段ですが、利用には注意点もあります。たとえば、手数料が融資の金利に比べて高くなる傾向があるため、計画性のない利用はかえって資金繰りを悪化させる可能性があります。

また、ファクタリングを装い、実質的には高金利の貸付を行う違法な「偽装ファクタリング」業者が存在するため、業者選びは慎重に行う必要があります。信頼できる業者か見分けるには、契約書に「償還請求権なし(ノンリコース)」と明記されているか、契約形態が「債権譲渡契約」となっているかなどを確認することが重要です。

ビジネスローンでの借入ができない場合の対策として、ファクタリングを検討すると良いでしょう。

まとめ

本記事では、債務超過の状態でも借りられる可能性があるビジネスローン6選や、審査通過率を高める方法についてご紹介しました。債務超過でも、日本政策金融公庫やノンバンク系金融機関であれば融資を受けられる可能性があります。

審査通過には、事業計画書で返済能力を示したり、有担保ローンを検討したりすることが有効です。本記事で紹介した6つのローン比較表を参考に、自社の状況に合うビジネスローンを検討してみてください。

この記事の投稿者

バーチャルオフィス1編集部

東京都渋谷区道玄坂、千代田区神田神保町、広島市中区大手町にあるバーチャルオフィス1です。

月額880円で法人登記・週1回の郵便転送・郵便物の来館引取ができる起業家やフリーランスのためのバーチャルオフィスを提供しています。

翌年以降の基本料金が最大無料になる割引制度もございます。

■店舗一覧

バーチャルオフィス1渋谷店

東京都渋谷区道玄坂1-16-6 二葉ビル8B

バーチャルオフィス1神保町店

東京都千代田区神田神保町2-10-31 IWビル1F

バーチャルオフィス1広島店

広島県広島市中区大手町1-1-20

相生橋ビル7階 A号室