-

バーチャルオフィスを利用していて自宅で仕事をした場合、電気料金、ガス・水道代などを経費にできますか?

-

バーチャルオフィスを利用していたとしても、自宅で仕事をしている個人事業主であれば、業務に関連する出費を経費にする余地はあります。ただし、それぞれ家事按分をする必要があるので、しっかりと要件を満たしましょう。

バーチャルオフィスを利用している人の場合、実際の仕事は主に自宅で進めていることも珍しくありません。賃貸オフィスを借りているのであれば、そこでかかった家賃や電気料金、ガス・水道代は経費にできます。しかし「自宅で仕事をした場合、電気料金、ガス・水道代を経費にできないの?」と思う方は多いのではないでしょうか。

今回の記事では、バーチャルオフィス利用者に向けて、自宅での出費を経費にする場合について解説します。家事按分の計算方法を具体例とあわせて紹介するので、ぜひ参考にしてくださいね。

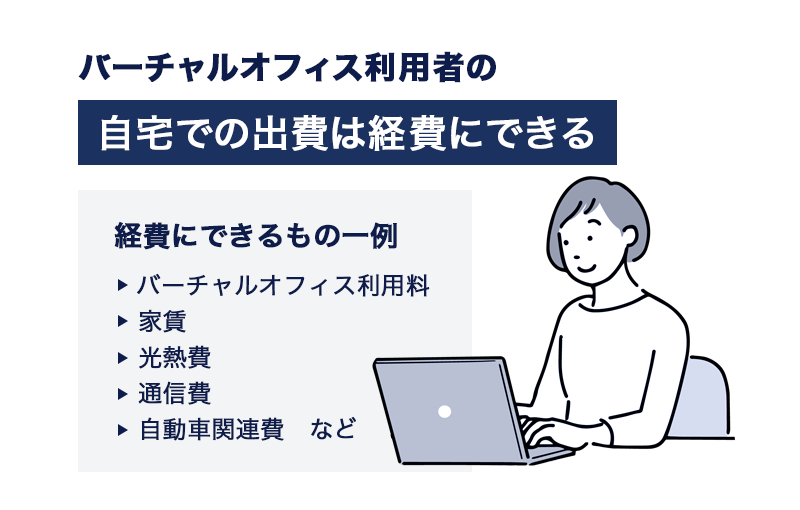

バーチャルオフィス利用者の自宅での出費は経費にできる

バーチャルオフィスを利用していたとしても、自宅で仕事をしている個人事業主であれば、業務に関連する出費を経費にする余地はあります。そのためには、家事按分をしなくてはいけないため、詳しく解説します。

もちろん、バーチャルオフィスの利用料も経費計上が可能です。以下の記事で詳しく解説していますので、あわせてご参考になさってください。

家事按分とは?

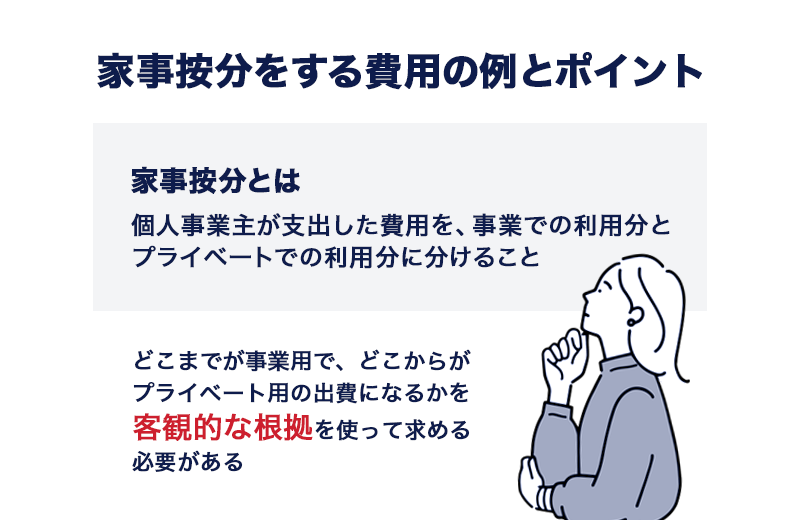

家事按分とは、個人事業主が支出した費用を、事業での利用分とプライベートでの利用分に分けることです。自宅で仕事をし、業務に関連する費用を払った場合は、家事按分の手続きをすることで経費にできます。

具体的には、自宅の一部を仕事場にしていたり、車を事業とプライベートの両方で使っていたりする場合などを想定しましょう。

家事按分できる支払いの例は、以下のように多岐に及びます。

- 地代家賃

- 租税公課

- 賃貸料

- 水道光熱費

- 通信費

- 消耗品費

- 工具器具備品

- 修繕費

- 車両費

ただし、これらの範ちゅうに入る支払いであっても、経費として認められないケースもあるため注意が必要です。具体例を紹介します。

- 持ち家の住宅ローンの元本

- 家族だけが従業員だった場合の慰安旅行代や慶弔費

- 大学院修士課程・博士課程の授業料や外国の大学への寄付金

引用元:家事費、家事関連費 | 公表裁決事例等の紹介 | 国税不服審判所

家事按分をするための要件

家事按分をするためには、以下のいずれも満たさないといけません。

- その支出の一部が、事業の遂行のために必要であること

- 事業の遂行に必要な部分を明確に分けられること

加えて、支出が明確に事業用である根拠を提示できることが求められています。示せない場合「明確に分けられる」という要件を満たせません。家事按分ができず、経費にもできないので注意しましょう。これは、青色申告であっても白色申告であっても変わりません。

家事按分をする費用の例とポイント

家事按分をするためには、どこまでが事業用で、どこからがプライベート用の出費になるかを客観的な根拠を使って求めなくてはいけません。ここでは、家事按分ができる費用の具体例と、実際に計算する際のポイントについて解説します。

家賃

家賃を家事按分する場合、居住用・事業用スペースの面積か、事業用の部屋を使った時間を基準にして計算します。

居住スペースと事業で使用している面積の割合を使う場合

【例】

・居住スペース60㎡

・事業での使用スペース18㎡

・家賃12万円

【計算方法】

按分率:18㎡÷60㎡=0.3(30%)

経費計上できる額:12万円×30%=3万6,000円

後者の場合、以下のように計算します。

事業で使用している部屋を使用した時間の割合を使う場合

【例】

・自宅での業務時間が1日7時間、週6日

・家賃12万円

【計算方法】

按分率:42時間÷(24時間×7日)=0.25(25%)

経費計上できる額:12万円×25%=3万円

住宅ローンは利息部分のみ経費にできる

住宅ローンを払いながら持ち家に住んでいる場合、利息部分は経費として計上できますが、元本は経費として計上できません。

参考:No.2210 やさしい必要経費の知識|国税庁

そのため、住宅ローンを返済しているなら、利息部分を面積もしくは時間の割合で按分して経費として計上することになります。具体例を見てみましょう。支払った金利が4万5000円だった場合を想定して計算します。

居住スペースと事業で使用している面積の割合を使う場合

【例】

・居住スペース60㎡

・事業での使用スペース18㎡

・家賃12万円

・支払った利息が4万5,000円

【計算方法】

按分率:18㎡÷60㎡=0.3(30%)

経費計上できる額:4万5,000円×30%=1万3,500円

事業で使用している部屋を使用した時間の割合を使う場合

【例】

・自宅での業務時間が1日7時間、週6日

・家賃12万円

・支払った利息が4万5,000円

【計算方法】

按分率:42時間÷(24時間×7日)=0.25(25%)

経費計上できる額:4万5,000円×25%=1万1,250円

なお住宅ローン控除を受けている場合は、特に注意が必要です。事業使用割合がおおむね10%超である場合、住宅ローン控除の控除額が減額されてしまうためです。住宅ローン控除を満額受けるのであれば、按分割合は10%以下に留めましょう。

電気料金

電気料金の場合は、利用時間・日数を使うか、コンセント差込口の数を基準にするかして計算します。

利用時間や日数を基準に按分する場合

【例】

・自宅での業務時間が1日7時間、週6日

・電気料金は1万2,000円

【計算方法】

按分率:42時間÷(24時間×7日)=0.25(25%)

経費計上できる額:1万2,000円×25%=3,000円

業務利用する電源の差し込み口の数を基準に按分する場合

【例】

・自宅にある20個の差し込み口のうち、6個を業務で使用

・電気料金は1万5,000円

【計算方法】

按分率:6個÷20個=0.3(30%)

経費計上できる額:1万5,000円×25%=3,750円

ガス・水道代

ガス・水道代も業務の内容によっては経費として計上する余地があります。いくつか具体例を挙げてみました。

- 自宅で料理・お菓子教室を主宰している

- 染物を手掛けるハンドメイド作家であり、作業で水道を使う

- 金属を使ったアクセサリーの製作・販売をしており、ガスバーナーを使うことがある

このように、ガスや水道の使用が事業に直接関係あるなら、事業で使った時間を基準に按分することで、経費として計上することが可能です。

ガス・水道代を家事按分する場合

【例】

・1日あたり8時間の作業(お菓子作りのレッスン)を週3日

・ガス・水道代2万円

【計算方法】

1週間の業務使用時間:8時間×3日=24時間

按分率:24時間÷(24時間×7日)=0.142…(約14%)

経費計上できる額:2万円×14%=2,800円

通信費

取引先との連絡に携帯電話を使ったり、インターネットを使って調べものやオンラインミーティングを行ったりしている場合は、通信費を家事按分する余地があります。この場合、使用日数・時間から割合を求めましょう。

使用日数・時間から算出する場合

【例】

・1日7時間、週5日業務に利用

・通信費1万5,000円

【計算方法】

1週間の業務使用時間:7時間×5日=35時間

按分率:35時間÷(24時間×7日)=0.208…(約20%)

経費計上できる額:1万5,000円×20%=3,000円

なお、より計算がしやすく、客観的な証拠を示せるという意味では、業務用の携帯電話をプライベート用のものとは別に持つことも選択肢に入れましょう。請求が別になるため、按分計算をしなくても経費として計上できます。

自動車関連費

車両本体の購入費用やガソリン代、自動車税などの自動車関連費も、業務とプライベートの両方で使っているなら家事按分できます。実際の家事按分の方法は、費用によっても家事按分の方法が異なるので、ここではガソリン代のケースを解説しましょう。ガソリン代の場合、走行距離もしくは業務における車両の利用日数から求めます。

走行距離から算出する場合

【例】

・1ヶ月間の走行距離の合計が250km

・1ヶ月間のガソリン代が5,000円

・事業として走行した距離が100km

【計算方法】

按分率:100㎞÷250㎞=0.4(40%)

経費にできる額:5,000円×40%=2,000円

業務における車両の利用日数から算出する場合

【例】

・週4日車両を使用

・1ヶ月間のガソリン代が5,000円

【計算方法】

按分率:4日間÷7日間=0.57… 約57%

経費にできる額:5,000円×57%=2,850円

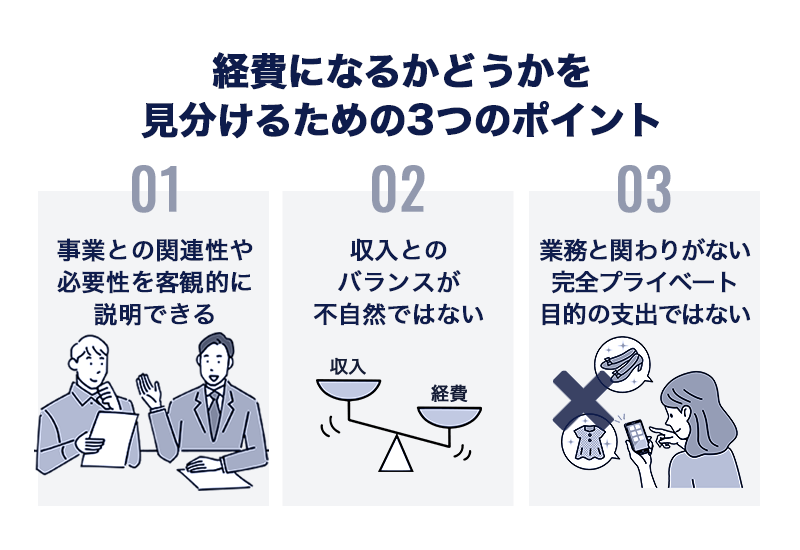

経費になるかどうかを見分けるための3つのポイント

業務に関連して支出したつもりの費用であっても、必ず経費として計上できるとは限りません。本当に経費として計上できるかは、以下の3つのポイントで見分けましょう。

- 事業との関連性や必要性を客観的に説明できる

- 収入とのバランスが不自然ではない

- 業務と関わりがない完全プライベート目的の支出ではない

事業との関連性や必要性を客観的に説明できる

費用が経費として認められるためには、事業との関連性や必要性を客観的に説明できることが必要です。個々の取引やその経緯などさまざまな情報を勘案して決定されるため、事業との関連性や必要性を判断するための画一的な基準はありません。

ただし、判断基準の参考になるものとして『必要経費に算入されるか否かは「直接性」の判断が重要であるといえる』という税務大学校研究員・松山修氏による論文があります。

そのなかで直接性の判断基準として言及されていたのが以下の3点です。

- 業務の特定:その支出が具体的にどの業務と対応するか

- 支出の目的の把握:その支出が経済的な目的をもって支出されたか

- 支出の有益性:その支出が業務に対しどのように寄与し、有益なのか

これらの3点を意識しつつ、必要経費として計上できるかを考えてみましょう。判断が難しい場合は、税務署や税理士に確認するのをおすすめいたします。

収入とのバランスが不自然ではない

収入とのバランスが不自然でないことも、経費として計上するためには重要です。たとえば、毎月の売上が60万円程度にもかかわらず、1ヶ月あたりの経費が55万円にもなっていたのでは、税務署から不信感を抱かれる原因にもなります。節税目的で本来は経費にできないものも計上していると判断されるためです。

経費として計上する場合には、税務署から指摘されても明確な根拠を示せる範囲で行いましょう。突発的に多額の経費がかかった場合は、経緯をメモにまとめたり、関連する証憑書類を揃えておいたりするのも重要です。

業務と関わりがない完全プライベート目的の支出ではない

業務とかかわりがない完全プライベート目的の支出は、経費として計上することはできません。たとえば、業務とはまったく関係ない家族旅行の旅費を旅費出張費として計上するのはNGです。

経費にすべきかどうか判断が難しいケースの具体例

事業を営んでいるなら、日々さまざまな費用の支払いが生じるはずです。ここでは、個人事業主が業務において支出するであろう費用について、経費にすべきかどうか判断が難しいケースの具体例を紹介します。

ケース①喫茶店で打ち合わせしたときのコーヒー代

喫茶店やチェーン店のカフェなどで打ち合わせしたときの飲み物代ですが、完全に仕事の打ち合わせ目的だった場合は、経費として認められます。一方、単なる時間つぶしや友達との待ち合わせ目的の場合は認められません。業務との関連性が薄いためです。

なお、飲み物代を経費にするなら会計をする際に領収書をもらっておきましょう。なお、領収書をもらう際は以下の項目について記載があるかをチェックしてください。

- お店の名前

- 購入した日付

- 商品やサービスの内容

- 購入金額

また、打ち合わせに同席した人の指名や所属を領収書の裏に書いておくと整理がしやすくなります。

ケース②スーツや靴などの衣装代や化粧品代

スーツや靴などの衣装代、化粧品代は、仕事でもプライベートでも使えるかどうかで判断します。そのため、一般的な洋服や化粧品は、プライベートでも使えるものなので経費にはなりません。しかし、建設現場の作業着やダンサーの衣装など「明らかに仕事以外では使わないもの」と判断できるものであれば経費にできます。

また、Webサイトやチラシなど広告媒体に使うための写真を撮る際のヘアメイク代など、業務上の特別に身だしなみを整える必要があった場合も、経費として計上できる余地はあります。ただし、頻繁に計上していると業務とは関係ない日常的なものとみなされることががあるので注意してください。

家事按分をめぐって税務調査で否認される可能性があるケース

家事按分は不適切に行うと、税務調査で否認されることがあるため要注意です。税務調査が入る可能性がある具体的なケースとして、以下の2つを紹介します。

ケース①必要以上の按分率で計算していた

家賃や光熱費などを家事按分の割合を合理的に計算せず、必要以上の按分率で計算した金額を経費とすることは認められません。

たとえば「60㎡の自宅のうち事業用に使っていたのは18㎡の一部屋だけなのに、家賃を全額経費として計上していた場合」は税務調査で指摘される可能性が極めて高くなります。

ケース②家族に払っている家賃を計上していた

家族に払っている家賃を計上していた場合も、税務調査で指摘される可能性が高くなります。同一生計内での金銭の授受は経費として計上できないためです。

たとえば「80㎡の家族の持ち家に住んでいて16㎡の部屋を使っているので、その分の家賃を家族に払っていた」場合、支払った家賃は経費として認められません。

不明な点があれば事前に税理士や税務署に確認を

実際のところ、経費の計上にあたって行った家事按分が適当かどうかは、さまざまな条件や経緯も勘案し判断されます。判断が難しいケースもあるので、疑問があれば事前に税理士や税務署に確認しましょう。

まとめ

バーチャルオフィスを契約していたとしても、自宅で仕事をしているなら、その際の出費を経費として計上できる余地はあります。客観的な証拠を示せる基準を用いて家事按分をしましょう。なお、バーチャルオフィスに支払う費用は「事業用に借りていることが明らか」であるため、全額経費として計上可能です。

そして、バーチャルオフィスを借りるなら、費用のリーズナブルさとプランのわかりやすさで選びましょう。バーチャルオフィス1では月額880円(税込)および郵送費用でさまざまなサービスがご利用いただけます。有料オプションとはなりますが、スポット転送や郵便物受取ポスト、会議室などをご利用いただくことも可能です。「わかりやすくて、リーズナブル」なバーチャルオフィスをお探しなら、ぜひ一度バーチャルオフィス1をご検討ください。

この記事の投稿者

バーチャルオフィス1編集部

東京都渋谷区道玄坂、千代田区神田神保町、広島市中区大手町にあるバーチャルオフィス1です。

月額880円で法人登記・週1回の郵便転送・郵便物の来館引取ができる起業家やフリーランスのためのバーチャルオフィスを提供しています。

翌年以降の基本料金が最大無料になる割引制度もございます。

■店舗一覧

バーチャルオフィス1渋谷店

東京都渋谷区道玄坂1-16-6 二葉ビル8B

バーチャルオフィス1神保町店

東京都千代田区神田神保町2-10-31 IWビル1F

バーチャルオフィス1広島店

広島県広島市中区大手町1-1-20

相生橋ビル7階 A号室

この記事の監修者

税理士 伴 洋太郎

BANZAI税理士事務所 代表

税理士/1級ファイナンシャルプランニング技能士

大学卒業後、一般企業や税理士事務所での勤務を経て税理士試験に合格し、2018年にBANZAI税理士事務所を開業。個人事業主や中小法人、給与所得者や相続人を対象とした業務の経験が豊富で、スモールビジネスの立ち上げや個人事業の法人化に数多く携わっている。

BANZAI税理士事務所:https://ban-tax.com/