※本ページにはプロモーションが含まれています

法人のビジネスローンでは、審査がネックになりがちです。創業期で実績が乏しかったり、財務状況が好ましくなかったりして、審査が甘いビジネスローンをお探しではないでしょうか。

本記事では、審査が比較的甘い・柔軟な法人向けビジネスローンの特徴と、おすすめの事業者を紹介します。後半では審査に落ちないためのポイントもまとめていますので、ぜひ最後までご覧ください。

審査に自信のない法人でも申し込みやすいビジネスローン5選の比較表

以下では、審査に自信がない法人でも申し込みやすいビジネスローン5つを比較しています。

| ビジネスローン事業者 | 金利(実質年率) | 借入可能額 | 返済期間 | 必要書類 | 審査期間 |

| AGビジネスサポート株式会社 | 3.1〜18.0% | 50万〜1,000万円 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) | 代表者の本人確認書類決算書 ※その他の資料 | 最短即日 |

| ファンドワン株式会社 | 10.00%〜18.00% | 30万円〜500万円 | 一括返済:1ヶ月〜12ヶ月 元本均等:2ヶ月〜420ヶ月 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明書 ・身分証明書(免許証/保険証など) ・納税証明書 ※その他の資料 | 最短40分 |

| 株式会社オージェイ | 10.00%~18.0% | 30万円〜1億円 | 1〜60ヶ月 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明 ・身分証明書 ・納税証明書 ※その他の資料 | 最短即日 |

| 株式会社IPGファイナンシャルソリューションズ | 7.8〜18.0% | 1万〜500万円 | 元金均等返済:最長120ヶ月 | 本人確認書類 登記事項証明書 | 最短30分 |

| GMOあおぞらネット銀行 | 0.9%~14.0% | 10万〜1,000万円 | 12ヶ月 | なし | 最短2営業日 |

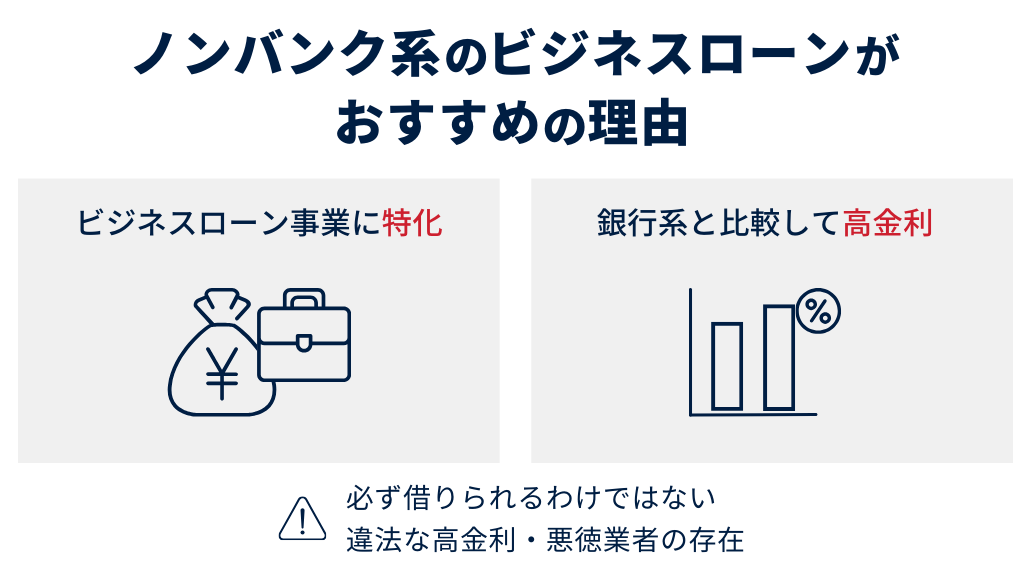

審査が比較的甘い・柔軟な法人向けビジネスローンなら、ノンバンク系がおすすめ

審査が比較的甘い・柔軟な法人向けビジネスローンをお探しなら、ノンバンク系の商品がおすすめです。ノンバンク系とは、銀行以外の企業が提供するビジネスローンのことです。

もちろん、ノンバンク系のビジネスローンも借入時に審査が行われますが、銀行系と比較すると比較的甘い・柔軟と言われています。この背景にあるのは、主に以下の要因です。

- ビジネスローン事業に特化している

- 銀行系と比較して金利が高い

銀行系のビジネスローンは、数ある銀行業務のうちのひとつとして運営されています。一方、ノンバンク系はローン事業に特化している分、顧客獲得のため柔軟な審査を採用している可能性が高いです。

また、ノンバンク系のビジネスローンは、銀行系よりも金利が高い傾向にあります。借り入れ条件が悪い分、比較的柔軟な審査を実施できます。

しかし、ノンバンク系のビジネスローンの審査が甘いからと言って、100%借り入れられるわけではありません。ホームページなどで「必ず借りられる」旨の記載がある場合は、違法な金利を設定したり、悪徳業者だったりする可能性が高いため注意してください。

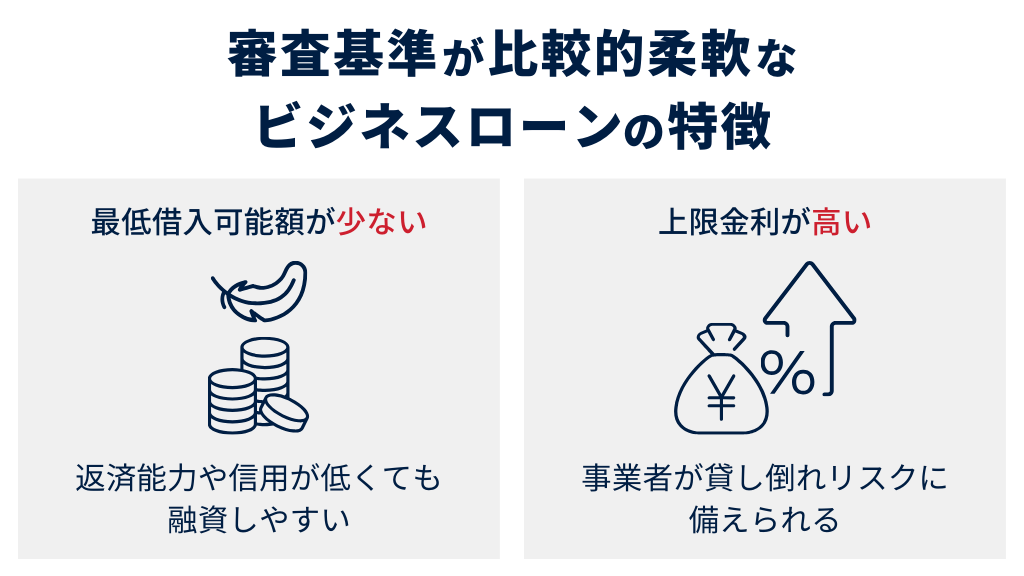

審査基準が甘い・比較的柔軟なビジネスローンの特徴

審査基準が甘い・比較的柔軟なビジネスローンには、以下の特徴が見られます。審査に不安を感じている方は、ぜひ参考になさってください。

- 最低借入可能額が少ない

- 上限金利が高い

最低借入可能額が少ない

最低借入可能額が少なく設定されているビジネスローンは、審査基準が甘い・比較的柔軟な傾向にあります。これは、ビジネスローン事業者が貸し倒れのリスクを抑えやすいためです。

仮に1,000万円〜など、最低借入可能額が高い場合は、申込者に高い返済能力・信用が求められます。一方、30万円〜など最低借入可能額が少なければ、返済能力や信用が比較的低い場合でも、融資を実行しやすくなります。

返済能力や信用面に不安を感じている場合は、最低借入可能額が少なく設定されているビジネスローンを検討すると良いでしょう。

上限金利が高い

上限金利が高く設定されているビジネスローンも、審査基準が甘い・比較的柔軟です。金利は、ビジネスローン事業者にとっての、貸し倒れリスクへの備えのようなものです。

仮に、審査基準を甘く・比較的柔軟にした場合、返済能力が低い企業にも融資してしまい、貸し倒れリスクが高まります。しかし、この状況で高い金利を設定すれば、ビジネスローン事業者は多くの収入を期待できます。

万が一、貸し倒れが発生しても、高く設定した金利で相殺できる可能性があるため、審査基準を甘く・比較的柔軟にできるのです。

なお、高い上限金利とは、15%以上が目安です。銀行系のビジネスローンは、15%以下を上限金利としているため、審査通過率を重視する方はノンバンク系のビジネスローンを検討すると良いでしょう。

審査に自信のない法人でも申し込みやすいビジネスローン5選!

ここでは、審査に自信のない法人でも申し込みやすいビジネスローンを紹介します。ここで取り上げるのは、以下5つの事業者です。

- AGビジネスサポート株式会社

- ファンドワン株式会社

- 株式会社オージェイ

- 株式会社IPGファイナンシャルソリューションズ

- GMOあおぞらネット銀行

AGビジネスサポート株式会社:診断ツールで借入可否が概ねわかる

| 事業者名 | AGビジネスサポート株式会社 |

| 金利(実質年率) | 3.1〜18.0% |

| 借入可能額 | 50万〜1,000万円 |

| 返済期間 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) |

| 必要書類 | 法人の場合 ・代表者本人を確認する書類 ・決算書 個人事業主の場合 ・本人を確認する書類 ・確定申告書 ・確定申告書 ※その他の資料 |

| 審査期間 | 最短即日 |

AGビジネスサポート株式会社のビジネスローンは、申し込み前に診断ツールで借入可否を大まかに把握できる点が特徴です。4項目を記入すると、「ご融資の検討が可能です。」「ご入力いただいた内容だけではお借入の判断が出来ませんでした。」のいずれかが表示されます。

後者が表示された場合は、審査通過率が比較的低いと判断でき、ほかのビジネスローンを検討するなどの対策を講じられます。

また、AGビジネスサポート株式会社のビジネスローンは、最低借入可能額が少なく、上限金利が高いです。前述の「審査基準が甘い・比較的柔軟なビジネスローン」の特徴を満たしているため、審査に不安を感じている法人におすすめです。

ファンドワン株式会社:柔軟な審査基準を採用

| 事業者名 | ファンドワン株式会社 |

| 金利(実質年率) | 10.00%〜18.00% |

| 借入可能額 | 30万円〜500万円 |

| 返済期間 | 一括返済:1ヶ月〜12ヶ月 元本均等:2ヶ月〜420ヶ月 |

| 必要書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明書 ・身分証明書(免許証/保険証など) ・納税証明書 ※その他の資料 |

| 審査期間 | 最短40分 |

ファンドワン株式会社の事業者ローンは、柔軟な審査基準を採用している点が特徴です。多くの事業者が、提供するビジネスローンの金利や借入可能額などをホームページで紹介するなか、ファンドワン株式会社は柔軟な審査基準を取り上げています。

これは、審査基準に自信がある表れだと考えられます。また、最低借入可能額が少なく、上限金利が高いほか、返済期間が最長で420ヶ月(35年)と長めに設定されています。

このことから、審査に自信のない法人でも申し込みやすいビジネスローンと言えます。ファンドワン株式会社の事業者ローンが気になる方は、以下より商品の詳細をご確認ください。

株式会社オージェイ:最低30万円~の借入が可能

| 事業者名 | 株式会社オージェイ |

| 金利(実質年率) | 10.00%~18.0% |

| 借入可能額 | 30万円〜1億円 |

| 返済期間 | 1〜60ヶ月 |

| 必要書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明 ・身分証明書 ・納税証明書 ※その他の資料 |

| 審査期間 | 最短即日 |

株式会社オージェイの無担保融資は、最低30万円〜と少額融資に対応している点が特徴です。また、最大18%の金利が適用されるため、審査基準が甘い・比較的柔軟だと考えられます。

必要書類が多い分、現状の経営状況にとらわれず、将来性や過去の実績を評価してもらえる可能性が高いでしょう。また、借入可能額が最大1億円と高額なため、信用を積めば大口融資が期待できる点も魅力です。

借りやすさはもちろん、将来的に大口融資をお考えの法人におすすめです。

株式会社IPGファイナンシャルソリューションズ:最低1万円~の借入が可能

| 事業者名 | 株式会社IPGファイナンシャルソリューションズ |

| 金利(実質年率) | 7.8〜18.0% |

| 借入可能額 | 1万〜500万円 |

| 返済期間 | 元金均等返済:最長120ヶ月 |

| 必要書類 | 本人確認書類 登記事項証明書 ※その他の資料 |

| 審査期間 | 最短30分 |

株式会社IPGファイナンシャルソリューションズのCarent(キャレント)は、最低1万円から借り入れられるビジネスローンです。ほかのビジネスローンよりも、最低借入可能額が非常に少なく設定されています。

また、返済期間が最長120ヶ月(10年)のため、毎月の返済負担を抑えられるだけでなく、事業者にとっても貸し倒れリスクが低い融資条件だと言えます。また、ホームページでは診断ツールを提供しているため、申し込み前に借入可否をおおまかに把握できる点も魅力です。

より確実性の高いビジネスローンをお探しの法人におすすめです。

GMOあおぞらネット銀行株式会社:決算書の用意が不要

| 事業者名 | GMOあおぞらネット銀行 |

| 金利(実質年率) | 0.9%~14.0% |

| 借入可能額 | 10万〜1,000万円 |

| 返済期間 | 12ヶ月 |

| 必要書類 | なし |

| 審査期間 | 最短2営業日 |

GMOあおぞらネット銀行株式会社のあんしんワイドは、決算書の提出が不要な点が特徴です。銀行系ビジネスローンということもあり、あんしんワイドでは2ヶ月間の法人口座の入出金履歴を元に審査が実施されます。

借入可能額が最低10万円と少額であり、創業初年度から利用できます。このことから、審査基準は比較的柔軟だと考えられます。

ただし、利用に際しては、GMOあおぞらネット銀行の法人口座が必要な点に注意が必要です。法人口座自体は、最短即日で開設できるため、興味がある方は以下よりサービス内容の詳細をご確認ください。

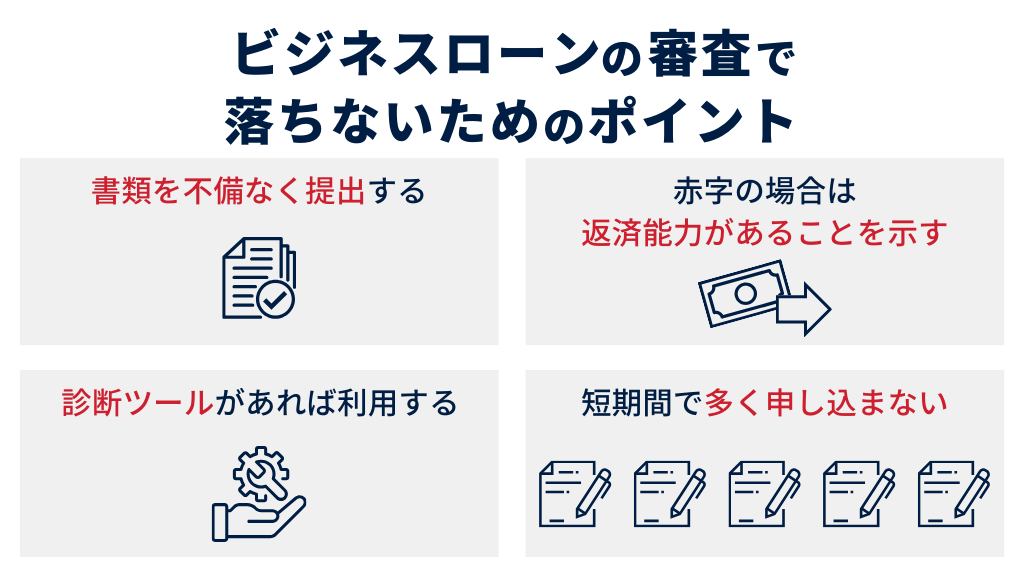

ビジネスローンの審査で落ちないためのポイント

ここでは、ビジネスローンの審査で落ちないためのポイントを紹介します。具体的には、以下の4つを押さえることが大切です。

- 書類を不備なく提出する

- 赤字の場合は返済能力があることを示す

- 短期間で多く申し込まない

- 診断ツールがあれば積極的に利用する

書類を不備なく提出する

ビジネスローンの審査を通過しやすくするためには、書類を不備なく提出することが重要です。必要書類に誤りや不足があると、金融機関は申請者の信用力を正しく判断できません。

特に、財務状況を示す書類のミスは致命的です。たとえば、決算書や確定申告書の金額が申請情報と一致しなかったり、必要な書類が不足していたりすると、審査担当者は「信用力が低い」と判断し、融資を見送る可能性があります。

こうした事態を防ぐためには、事前に必要書類をリストアップし、金融機関が指定するフォーマットや提出条件を確認することが大切です。また、必要書類に関する疑問は、申込先の金融機関へ確認するのがおすすめです。

赤字の場合は返済能力があることを示す

法人が赤字決算である場合でも、ビジネスローンを借りられる可能性があります。ただし、金融機関は、赤字の法人に対して慎重な姿勢を取るため、資金繰りの安定性や返済能力を示すことが重要です。

具体的には、過去の決算書と事業計画書を用意し、一時的な赤字であることを説明するのが効果的です。新規事業への投資や設備投資が要因の場合、今後の収益改善計画を示すことで、返済能力を評価される可能性があります。

また、法人口座の残高証明書や過去の入出金履歴を提出し、十分な運転資金が確保されていることを証明できれば、審査を通過しやすくなるでしょう。

短期間で多く申し込まない

ビジネスローンの審査を通過しやすくするには、短期間に複数の金融機関へ申し込まないことが重要です。短期間でビジネスローンの多重申し込みをすると、その情報が信用情報機関へ共有され、申込ブラックと呼ばれる状態になります。

一般的に、金融機関は信用情報機関を通じて申し込み履歴を確認するため、申込ブラックであることがバレます。ビジネスローンの多重申し込みは、「資金繰りに困っている」と見なされる可能性があり、審査で不利になります。

そのため、ビジネスローンを利用する際は、計画的に申し込みを行うことが大切です。たとえば、自社の条件に合うビジネスローンを事前にリサーチし、そのなかから、必要な条件を満たす金融機関に絞って申し込むことで、必要資金を調達しやすくなります。また、明確な基準はありませんが、たとえ審査落ちになっても、1ヶ月以内に3社以上のビジネスローンへ申し込むのは避けると良いでしょう。

診断ツールがあれば積極的に利用する

ビジネスローン会社によっては、診断ツールを提供している場合があります。以下をはじめとした情報を入力すると、ビジネスローンの検討可否を大まかに把握できます。

- 代表者の年齢

- 事業形態

- 年間売上

- 他社借金の状況

実際の審査に比べると精度は低めですが、事前に診断ツールで結果を確認しておくことで、無駄な申し込みを回避できます。結果的に、ビジネスローンの審査落ちリスクを抑えられます。

1回あたり30秒ほどで結果を確認できることが多いため、積極的に活用してみると良いでしょう。

まとめ

本記事では、審査が比較的甘い・柔軟な法人向けビジネスローンの特徴を紹介しました。審査の通過率を重視するなら、銀行系よりもノンバンク系を選択するのがおすすめです。

また、最低借入可能額が少なく、上限金利が高いビジネスローンは、事業者側のリスクが低いため、比較的甘い・柔軟な審査を期待できます。本記事で紹介した審査で落ちないためのポイントも参考に、ビジネスローンを申し込んでみてください。

以下の記事では、法人におすすめのビジネスローンを詳しく比較しています。商品の詳細を一覧表にまとめていますので、ビジネスローン選びの参考にしてみてください。

この記事の投稿者

バーチャルオフィス1編集部

東京都渋谷区道玄坂、千代田区神田神保町、広島市中区大手町にあるバーチャルオフィス1です。

月額880円で法人登記・週1回の郵便転送・郵便物の来館引取ができる起業家やフリーランスのためのバーチャルオフィスを提供しています。

翌年以降の基本料金が最大無料になる割引制度もございます。

■店舗一覧

バーチャルオフィス1渋谷店

東京都渋谷区道玄坂1-16-6 二葉ビル8B

バーチャルオフィス1神保町店

東京都千代田区神田神保町2-10-31 IWビル1F

バーチャルオフィス1広島店

広島県広島市中区大手町1-1-20

相生橋ビル7階 A号室

この記事の監修者

株式会社バーチャルオフィス1代表取締役 牧野 傑

株式会社バーチャルオフィス1 代表取締役

2022年2月に株式会社バーチャルオフィス1の代表取締役に就任。東京(渋谷)、広島にて個人事業主(フリーランス)、法人向けにビジネス用の住所を提供するバーチャルオフィスを運営している。自ら起業した経験も踏まえ、「月額880円+郵送費用」といったわかりやすさを追求したワンプランで、利用者目線に立ったバーチャルオフィスを目指している。

東商 社長ネット 株式会社バーチャルオフィス1 牧野 傑

キャリアコンサルタントドットネット 牧野傑(まきのすぐる)

Yahoo!知恵袋(株)バーチャルオフィス1牧野傑

Yahoo!知恵袋回答集