※本ページにはプロモーションが含まれています

バーチャルオフィスでも銀行口座の開設は可能です。しかし、審査の傾向は銀行の形態によって異なり、必ずしも口座開設できるとは限りません。法人が銀行口座の審査に落ちる原因は複数あります。銀行口座を開設できない原因を踏まえ、入念に対策を行いましょう。

本記事では、バーチャルオフィスで銀行口座を開設できない原因や、審査に落ちた際の対処法を解説します。

バーチャルオフィスでも銀行口座は開設できる

バーチャルオフィスでも銀行口座の開設は可能です。実際、弊社バーチャルオフィス1には、多数の銀行口座の開設実績があります。

しかし、銀行口座の開設時には審査が行われ、必ずしも通過できるとは限りません。特に、本店所在地と事務所の住所が異なるバーチャルオフィスの場合、通常よりも審査が厳しくなる傾向があります。審査の過程で不信感を持たれると、銀行口座の開設を拒否される恐れがあるため、注意が必要です。

また、銀行の形態によっても審査の傾向は異なります。一般的に、大手銀行やネット銀行では、バーチャルオフィスであることを理由に銀行口座の開設を断られることはありません。一方で、信用金庫や地方銀行は、銀行によってバーチャルオフィスの取り扱いが異なります。

銀行口座を開設できない原因や各銀行の傾向を踏まえ、入念に事前対策してから申し込むことが大切です。

バーチャルオフィスで銀行口座を開設できない原因

バーチャルオフィスの利用が銀行口座の開設の妨げになることは、ほとんどありません。特に、大手銀行やネット銀行であれば、提出書類こそ増えるものの、通常の口座開設と同様に審査が行われる傾向があります。

ただし、以下のケースにおいては、バーチャルオフィスが原因となり法人口座を開設できない可能性があるため注意が必要です。

バーチャルオフィスの住所が犯罪に使われている

バーチャルオフィスの住所が過去に犯罪で利用されたことがある場合、銀行口座の開設に悪影響を及ぼす恐れがあります。

金融機関が銀行口座の開設時に厳格な審査を行う理由のひとつは、自社の口座が犯罪目的で利用されることを防止するためです。特にバーチャルオフィスは、犯罪収益移転防止法の規制や匿名性が高いという特性から、事業の実態を厳しく確認される傾向があります。そこでバーチャルオフィスの住所が犯罪で利用されていると、口座が悪用されるリスクがあると判断され、審査に落ちる原因となります。

バーチャルオフィスを契約する際は、事前に住所やバーチャルオフィスの名称を検索し、悪用された事例がないかを調査しましょう。

また、犯罪に利用されないように努力をしているバーチャルオフィスを選ぶことも重要です。犯罪収益移転防止法に則った本人確認を行っていることはもちろん、利用者の事業内容を把握し、「実際にビジネスを運営できるのか」「ビジネスを行うにあたっての知見があるか」などを確認しているか、そして犯罪者が別の人間を立てて、不正に利用することについて対策を行っているか、などのポイントを考慮してバーチャルオフィスを選びましょう。

弊社バーチャルオフィス1では、契約前に厳格な本人確認と審査を実施しています。本人確認書類はもちろん、事業概要説明書類の提出を求めており、悪用防止に努めています。電子本人確認機能「eKYC」の導入により、オンラインでも犯罪収益移転防止法に準拠した申し込みができるので、ぜひご検討ください。

バーチャルオフィスの違法性や信頼できるバーチャルオフィスについて詳しくはこちら▼

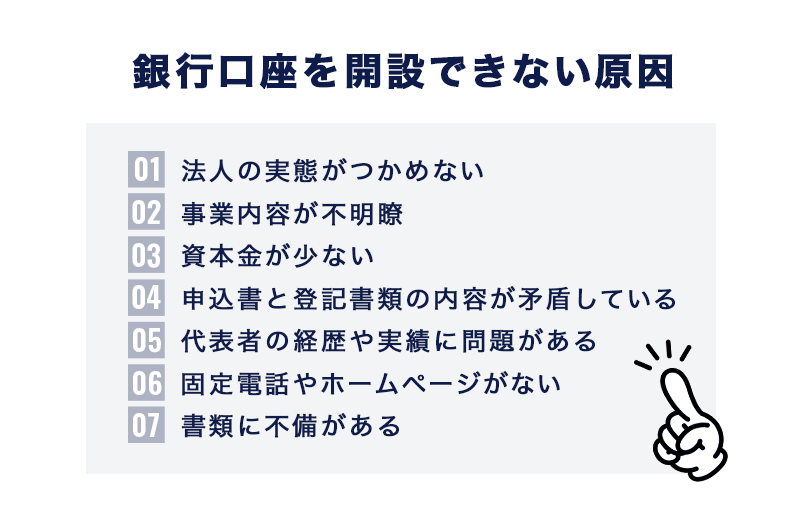

銀行口座を開設できない7つの原因

先述したとおり、銀行にとってイメージの悪いバーチャルオフィス事業者を利用していることにより銀行口座が開設できないケースはあるものの、バーチャルオフィスそのものの利用が原因で銀行口座を開設できないことはほとんどありません。

むしろバーチャルオフィスとは関係ない理由で銀行口座を開設できない可能性は十分にあります。銀行口座を開設できない代表的な理由は、以下の7つです。以下では、それぞれを詳しく解説します。

- 法人の実態がつかめない

- 事業内容が不明瞭

- 資本金が少ない

- 申込書と登記書類の内容が矛盾している

- 代表者の経歴や実績に問題がある

- 固定電話やホームページがない

- 書類に不備がある

①法人の実態がつかめない

審査の際に法人の実態がつかめないと判断されると、銀行口座を開設できない原因となります。

銀行側は、実態がつかめない法人に銀行口座の開設を許可してしまうと、詐欺や違法薬物の売買といった犯罪に利用されるリスクが生じます。対外的な信用が大きく低下する原因となることから、実態がつかめない法人を審査に通過させない可能性が高いでしょう。

特に、バーチャルオフィスは本店所在地と実際に仕事をしている場所の住所が異なることが多く、法人の実態を厳格に確認されます。対策としては、法人の実態を証明するために以下のような資料を提出しましょう。

- 過去の取引履歴(証憑類)

- パンフレット・会社案内

- 商品サンプル

また、法人登記の直後に銀行口座の開設を行うと、銀行側が登記内容を確認できない可能性があります。法人登記の手続きが完了している旨を確認してから、銀行口座の審査に申し込むようにしましょう。

②事業内容が不明瞭

法人の事業内容が不明瞭だと、銀行口座を開設できない原因となります。事業内容が不明瞭な法人は、何のために経営しているかを銀行側に理解してもらえず、銀行口座の不正利用を疑われるためです。

銀行口座開設の申し込みでは、事業内容を伝えるために登記簿謄本を提出します。しかし、登記簿謄本だけでは事業内容が伝わりにくい場合は、以下のような補足資料を提出しましょう。

- ホームページ・SNSのURL

- 会社案内・パンフレット

- 商品サンプル

登記簿謄本に記載されている事業内容が多い場合、最も中心となる事業内容を伝えることが大切です。また、面談時に事業内容を質問されることを想定し、わかりやすく回答する練習をしておきましょう。

③資本金が少ない

資本金が過剰に少ない場合、銀行口座の審査に悪影響を及ぼす原因となります。起業自体は資本金1円でも可能ですが、過剰に少ないと銀行側に以下のような印象を与える恐れがあるためです。

- ペーパーカンパニーの可能性がある

- 資本金を確保する資金力がない

- 事業の体力が乏しい

- 事業への熱意が少ない

一方で、十分な資本金が用意されていれば、ペーパーカンパニーと疑われるリスクが減り、事業の安定性もアピールできるでしょう。

前提として、銀行口座の開設に必要な資本金額は断言できません。とはいえ、事業内容や企業の実態によって異なるものの、一般的には100万円程度の資本金額が目安と考えられています。適切な資本金額を判断できない場合は、税理士や中小企業診断士などの専門家に相談しましょう。

なお、GMOあおぞらネット銀行のように、資本金額が審査に影響しないと明言している銀行が存在します。十分な資本金を用意できない場合は、このような銀行で口座開設を検討することをおすすめします。

④申込書と登記書類の内容が矛盾している

申込書と登記簿謄本の内容が矛盾していると、銀行口座を開設できない原因となります。具体的には、本店所在地や代表者住所が申込書と一致しないケースなどが挙げられます。不正利用を疑われたり、代表者への信頼が損なわれたりするため要注意です。意図的ではない場合でもマイナス評価を受ける可能性があるので、必ず登記簿謄本が最新の情報であるか確認しましょう。

また、本店所在地(バーチャルオフィスの住所)から離れた支店で申し込む場合も、審査担当者に不信感を与える可能性があります。本店所在地(バーチャルオフィス)の最寄りの支店で銀行口座の開設手続きを行いましょう。

⑤代表者の経歴や実績に問題がある

銀行口座の開設時は、代表者の経歴や実績などもヒアリングされます。その際、代表者に問題があると判断されると、銀行口座を開設できない可能性が高いでしょう。具体的には、以下のような経歴がある場合が挙げられます。

- 口座を開設する銀行やグループ会社との取引でトラブルを起こした

- 融資返済の減免を受けた

- 任意整理や個人再生、自己破産の経験がある

- 反社会勢力との関わりがある

特に、実績のない設立直後の企業は、代表者の能力が企業の能力と判断される傾向があります。日頃の取引から気を抜かず、代表者個人の信頼を得るようにしましょう。代表者が誠実な人柄と判断してもらうためにも、面談時の立ち振る舞いや服装、受け答えに注意することも大切です。

なお、代表者が信用トラブルを起こすと、5〜10年間はブラックリストに載り続ける可能性があります。ブラックリストから外れてから、再度申請を行うことも視野に入れましょう。

⑥固定電話やホームページがない

銀行口座の開設において、固定電話やホームページは必須ではありません。しかし、固定電話やホームページを用意することで、金融機関からの信用につながる可能性があります。

たとえば、固定電話の設置により、事業所を構えて本格的にビジネスを営んでいるという印象を与えられます。貸金業のように固定電話の設置義務がある業種も存在することから、固定電話の有無が銀行口座の審査に影響を及ぼす可能性は十分に考えられるでしょう。加えて、楽天銀行のように固定電話の設置を必須としている金融機関も存在します。

同様に、企業のホームページを用意することで、事業の実態を伝えられ、本気でビジネスを営んでいるという印象を与えられます。固定電話やホームページは、銀行口座の開設だけでなく、その後の事業運営においても役立つ要素です。数千円/月の固定費にはなりますが、導入を検討しましょう。

⑦書類に不備がある

以下のように書類に不備があると、審査に時間がかかったり、適切に銀行口座を開設できなかったりする原因となります。

- 必要書類が不足している

- 提出書類の期限が切れている

- 提出書類に矛盾がある

実際のところ、一度の書類の不備だけで審査落ちになることはほとんどありません。銀行から連絡が来て、追加提出を求められることが一般的です。

しかし、口座開設が遅れ、いつまでも再提出しないと審査落ちの原因にもなりかねません。申し込みの前に必要書類を確認し、銀行から連絡が来たら迅速に対応することが大切です。

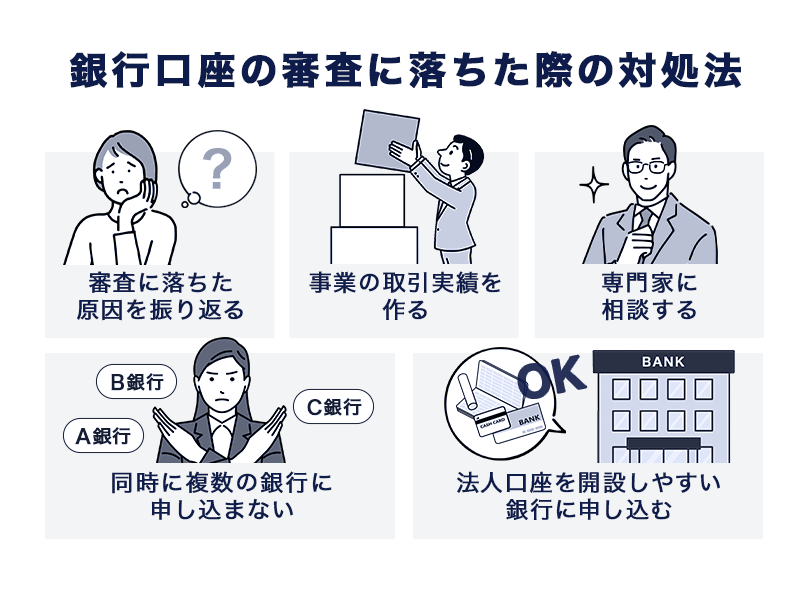

銀行口座の審査に落ちた際の5つの対処法

入念に銀行口座開設の対策をしても、必ず審査に通過できるとは限りません。銀行口座の審査に落ちた際は、以下の5つを踏まえて再申請を行いましょう。

- 審査に落ちた原因を振り返る

- 事業の取引実績を作る

- 同時に複数の銀行に申し込まない

- 専門家に相談する

- 法人口座を開設しやすい銀行に申し込む

①審査に落ちた原因を振り返る

銀行口座の審査に落ちた際は、審査落ちの原因を分析しましょう。審査落ちの原因を改善しないまま再申請を行っても、同様の理由で口座を開設できない可能性があります。

審査に落ちた原因は銀行側から教えてもらえません。まずは本記事で紹介した項目をひとつずつチェックすることをおすすめします。思い当たる要因がある場合、書き留めたうえで、以下のように改善策を講じましょう。

- ホームページを制作して事業の実態を明確化する

- 最新の情報で変更登記を行う

- 資本金を増やす

②事業の取引実績を作る

銀行口座の審査に落ちた際は、すぐに再申請せず、事業の取引実績を重ねることもおすすめです。継続して取引実績を重ねることで企業の信頼性が向上し、審査が有利に進む可能性があります。

一般的に、同じ銀行の口座開設に申し込む際は、3〜6ヶ月程度空けるべきと考えられています。3〜6ヶ月の事業実績があれば、実績不足でのマイナス評価は避けられるはずです。

また、再申請の前に法人口座を開設したい銀行の個人口座を開設することもおすすめです。個人名義での利用実績があれば、代表者個人の信頼性が向上し、審査時のプラス材料となる効果が期待できます。

③同時に複数の銀行に申し込まない

同時に複数の銀行に口座開設を申し込むと、審査に落ちた際の対策を見直しづらいため、避けるべきです。明確に審査に落ちた要因がある場合、すべての銀行でまとめて審査落ちになる可能性があります。先述した通り、同じ銀行に再申請する際は3〜6ヶ月程度の期間を空けるべきといわれていることから、法人口座の選択肢の幅が狭まるリスクが生じます。

さらに、審査自体に悪影響を及ぼすリスクも否めません。面談時に他行への申請状況を聞かれて正直に回答した場合、取引する意思があるか疑問に思われる可能性があります。また、申し込みの手続きが混同し、書類や情報の申請ミスが生じるリスクもあるでしょう。

このような理由から、同時に複数の銀行に申し込むのではなく、ひとつの銀行で審査落ちした段階で、別の銀行の口座開設に向けて対策を始めることをおすすめします。

同時期に複数の法人口座を申し込む際のポイントはこちら▼

④専門家に相談する

銀行口座の審査に落ちた原因がわからない場合、税理士や中小企業診断士などの専門家に相談することをおすすめします。これらの専門家は多くの事業者の口座開設に携わっているため、自分では気づけない改善点を指摘してもらえる可能性があります。また、口座を開設しやすい銀行を紹介してもらえるケースもあるでしょう。

弊社バーチャルオフィス1では、ご利用者さまを対象として法人口座開設の相談を承っています。多数の銀行口座の開設実績があるので、ぜひご検討ください。

⑤法人口座を開設しやすい銀行に申し込む

銀行の形態によってバーチャルオフィスの取り扱いが異なります。銀行口座の審査に落ちた場合、口座開設の難易度が低い銀行に申し込むこともおすすめです。

たとえば、大手銀行やネット銀行などの場合、バーチャルオフィスが原因で審査に落ちることはありません。しかし、大手銀行は融資の金利差などで収益を得るという特性上、企業の財務状況や収益性を確認される可能性があります。実績のない設立直後の企業では、銀行口座の開設難易度は高いでしょう。

一方で、振込手数料を中心に収益を得るネット銀行は、設立直後の企業でも比較的銀行口座を開設しやすい傾向があります。実際に弊社バーチャルオフィス1では、多数のネット銀行の開設実績があります。ネット銀行であれば振込手数料を抑えられ、時間や場所にとらわれずオンラインで取引できるので、事業を有利に展開できるでしょう。

特にGMOあおぞらネット銀行と住信SBIネット銀行は、ネット銀行のなかでも最安の振込手数料を誇ります。GMOあおぞらネット銀行は、バーチャルオフィスが理由で口座開設を断ることはないと明言しているので、ぜひご検討ください。

なお、地方銀行や信用金庫では、バーチャルオフィスで銀行口座を開設する難易度が高い傾向があります。特に、銀行の営業エリアと事務所の住所が異なる場合、口座開設を断るケースが多いようです。

「バーチャルオフィス1」で安心&スムーズに銀行口座を口座開設!

バーチャルオフィスで法人口座を開設するなら、口座開設の実績が豊富な「バーチャルオフィス1」がおすすめです。バーチャルオフィス1では、ご利用者さまがスムーズに銀行口座を開設できるよう、希望者に法人口座開設マニュアルを進呈しています。

さらに、提出書類の事前チェックサポートを提供しており、スムーズな口座開設に向けたアドバイスをいたします。銀行から提出を求められる賃貸借契約書に代わる利用証明書も発行可能なので、お気軽にご相談ください。

また、法人口座の開設時に郵送されるサインが必要な郵便物も無料で受け取り、代理サインに対応いたします。本人限定受取郵便の場合は、不在票を受領しLINEにてご連絡を差し上げます。東京都渋谷区、広島市中区の信頼性のある住所を月額880円+郵送費用(税込)でご利用いただけるバーチャルオフィス1を、ぜひご検討ください。

バーチャルオフィス利用者の口座開設実績インタビューはこちら▼

まとめ

バーチャルオフィスでも銀行口座の開設は可能です。しかし、通常よりも厳しく審査が行われる可能性があるので、銀行口座を開設できない原因を把握し、入念に対策を進めましょう。万が一銀行口座を開設できなかった場合は、審査落ちの原因を分析し、対策を講じることが大切です。

また、バーチャルオフィスで法人口座を開設するなら、「バーチャルオフィス1」がおすすめです。ご利用者さまの銀行口座の開設をスムーズにするためのサポートを提供しており、大手銀行・ネット銀行の開設実績も多数存在します。東京都千代田区と広島市中区の信頼性のある住所を月額880円+郵送費用(税込)で利用できるバーチャルオフィス1を、ぜひご検討ください。

この記事の投稿者

バーチャルオフィス1編集部

東京都渋谷区道玄坂、千代田区神田神保町、広島市中区大手町にあるバーチャルオフィス1です。

月額880円で法人登記・週1回の郵便転送・郵便物の来館引取ができる起業家やフリーランスのためのバーチャルオフィスを提供しています。

翌年以降の基本料金が最大無料になる割引制度もございます。

■店舗一覧

バーチャルオフィス1渋谷店

東京都渋谷区道玄坂1-16-6 二葉ビル8B

バーチャルオフィス1神保町店

東京都千代田区神田神保町2-10-31 IWビル1F

バーチャルオフィス1広島店

広島県広島市中区大手町1-1-20

相生橋ビル7階 A号室

この記事の監修者

株式会社バーチャルオフィス1代表取締役 牧野 傑

株式会社バーチャルオフィス1 代表取締役

2022年2月に株式会社バーチャルオフィス1の代表取締役に就任。東京(渋谷)、広島にて個人事業主(フリーランス)、法人向けにビジネス用の住所を提供するバーチャルオフィスを運営している。自ら起業した経験も踏まえ、「月額880円+郵送費用」といったわかりやすさを追求したワンプランで、利用者目線に立ったバーチャルオフィスを目指している。

東商 社長ネット 株式会社バーチャルオフィス1 牧野 傑

キャリアコンサルタントドットネット 牧野傑(まきのすぐる)

Yahoo!知恵袋(株)バーチャルオフィス1牧野傑

Yahoo!知恵袋回答集